تحلیل تکنیکال

ایده پایهای استفاده از تحلیل تکنیکال این است که بازارها بر اساس یک سری الگوها و پترنهای خاص رفتار میکنند و روندهای شکلگرفته در حال حرکت در یک جهت مشخص، غالبا برای مدتی همان مسیر را ادامه میدهند.

در کل، سرمایه گذاران با هدف فروش ارز دیجیتال یا دیگر داراییهای مالی با قیمت بالاتر در آینده و سودآوری، خواهان خرید آن در کفهای قیمتی هستند. استفاده از آنالیز تکنیکال پیش از ورود به یک پوزیشن، یکی از راههای شناسایی سطوح قیمتی مناسب است. البته یک روش خاص و مشخص برای تحلیل تکنیکال وجود ندارد. هر تریدر و معاملهگری بر اساس نیاز و ترجیحات خودش از اندیکاتورهای مختلفی استفاده میکند که قاعدتا به تفاسیر تقریبا متفاوتی نسبت به تحلیل دیگران منجر خواهد شد. شایان ذکر است که هیچ آنالیز تکنیکالی قطعیت ۱۰۰ درصدی ندارد.

پدر علم تحلیل تکنیکال کیست؟

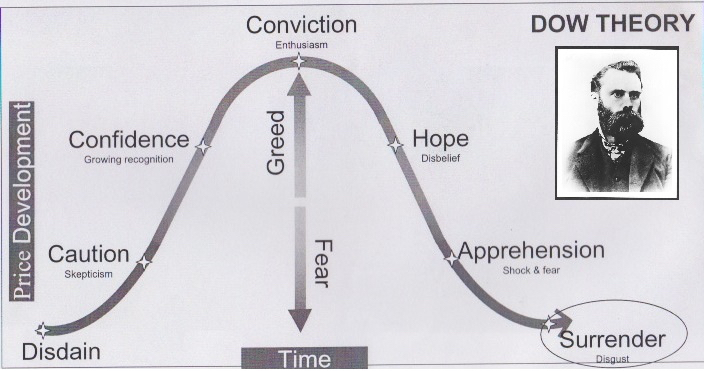

نخستین استفاده از روشهای تحلیل تکنیکال به قرن هفدهم میلادی در آمستردام و قرن هجدهم میلادی در ژاپن برمیگردد. چارلز داو (Charles Dow)، خالق میانگین صنعتی داو جونز (Dow Jones Industrial Average) و بنیانگذار وال استریت ژورنال، تحلیل تکنیکال را معرفی کرد. آقای داو جزو نخستین افرادی بود که رفتارهای قیمتی مشابه بین داراییهای خاص را درک کرد؛ رفتارهایی که از یک روند مشخص تبعیت میکردند. دستاوردهای این فرد تئوری داو (Dow Theory) نامگذاری شد که پایه و اساس تحلیل تکنیکال امروزی محسوب میشود.

طی اولین سالهای ظهور آنالیز تکنیکال، روشهای موجود ابتدایی بود و تمام محاسبات به شکل دستی، روی صفحات کاغذ، صورت میگرفت. بهلطف پیشرفت فناوری و ظهور ابزارهای کامپیوتری قدرتمند برای محاسبات مدرن و پیچیده، تحلیل تکنیکال با سرعت بیشتری گسترش پیدا کرد و اکنون یکی از ابزارهای مهم عده زیادی از سرمایهگذاران و معاملهگران محسوب میشود.

چه انتقاداتی به تحلیل تکنیکال وارد میشود؟

آنالیز تکنیکال پراستفادهترین روش به منظور خرید و فروش داراییها در بازارهای مختلف محسوب میشود، با این حال به نظر برخی متخصصان، تحلیل تکنیکال غیر قابل اطمینان و بحث برانگیز است. این دسته افراد، از روش نام برده به عنوان پیشگویی خودآموز (Self-Fulfilling Prophecy) و توجیه رفتار خود یاد میکنند. طبق پیشگویی خودآموز، یک رویداد زمانی رخ میدهد که تعداد بسیار زیادی از مردم چنین اعتقادی داشته باشند. به عبارتی، عده زیادی به وقوع پیوستن آن رخداد را متصور شوند.

منتقدها در این رابطه عقیده دارند در بستر بازارهای مالی، در صورتی که عده بسیار زیادی از تریدرها و سرمایهگذاران روی یک نوع از ابزار مانند خطوط حمایت و مقاومت متمرکز شده باشند، احتمال عملکرد بهتر آن افزایش پیدا خواهد کرد.

از طرفی دیگر با افراد حامی تحلیل تکنیکال رو به رو هستیم که عقیده دارند هر فرد چارتیست و نمودارشناس، دارای روش منحصربهفرد خود برای تحلیل نمودارها است و در نگاه کلان، ممکن نیست که تعداد زیادی از تریدرها، اندیکاتورها و استراتژی یکسانی را به منظور خرید و فروش دنبال کنند.

بخش اول آموزش تحلیل تکنیکال ارزهای دیجیتال؛ مبانی پایه

پیش از پرداختن به اندیکاتورها و الگوهای نموداری برای آنالیز تکنیکال، بهتر است با برخی از مفاهیم پایهای این حوزه آشنا شویم. مباحث فصل اول از قرار زیر است:

- فلسفه تحلیل تکنیکال

- رویکرد تحلیل تکنیکال

- احساسات بازار

- ترس و طمع

- فومو و جومو

- سطوح حمایت و مقاومت

- انواع قیمت

- انواع چارتها و نمودارها

- روند و خطوط روند

- سیگنالهای معاملاتی

فلسفه تحلیل تکنیکال

جان مورفی (John Murphy)، استاد تحلیل تکنیکال، در کتاب خود بهنام “Charting Made Easy”، با معرفی ابزارها و فرضیههای پایهای آنالیز تکنیکال، تئوریهای این حوزه را به صورت زیر تعریف کرده است:

تحلیل چارت (که به آن تحلیل تکنیکال نیز میگویند)، علم مطالعه حرکت بازار با استفاده از نمودارهای قیمت برای پیش بینی جهت حرکت قیمت در آینده است. اساس فلسفه تکنیکال این است که تمام فاکتورهای تاثیرگذار بر قیمت در بازار نظیر اطلاعات فاندامنتال، رخدادهای سیاسی، بلایای طبیعی و عوامل روانی، همگی سریعا در تحرکات بازار خودنمایی میکنند. به عبارت دیگر، تاثیر این عوامل خارجی سریعا در قالب یک حرکت قیمتی، حال رو به بالا یا پایین، خودش را نشان میدهد.

مرکز آموزش ارز دیجیتال و بازارهای مالی

- دفتر تهران : خیابان فاطمی روبروی وزارت کشور ساختمان سایان

- دفتر کرج : میدان شهدا مرکز تجاری سلوک طبقه دوم و سوم واحد ۶۷ و ۷۶

- مدیریت : جناب جوان میری

- تلفن : ۰۲۱۸۸۹۸۲۳۵۰ ۰۲۶۳۲۲۶۵۰۳۲

- info@ithce.ir

- موبایل : ۰۹۱۲۳۹۸۲۹۲۵ ۰۹۳۶۲۲۳۳۶۰۶

علاوه بر این کتاب، دیگر کتاب ها برای آموزش و یادگیری ارزهای دیجیتال نیز در بازار وجود دارد که با مطالعه آنها میتوانید دانش خود را در این زمینه افزایش دهید. از مهمترین فرضیههای پایهای تکنیکهای تحلیل تکنیکال عبارتند از:

- قیمتها نمودی از اطلاعات مرتبط در بازار هستند.

- قیمتها در جهت روندها حرکت میکنند.

- تاریخ خودش را تکرار میکند.

علاوه بر اینها، بد نیست بدانید امروزه روشهایی برای آموزش ارزهای دیجیتال به کودکان نیز طراحی شده است که میتواند فرزندان شما را از سنین کودکی برای ورود به این بازار پر رمز و راز آماده کند.

رویکرد تحلیل تکنیکال

تحلیل تکنیکال براساس مطالعه قیمت لحظهای ارز دیجیتال و گذشته یک دارایی استوار است و فرض اصلی آن این است که حرکات قیمتی یک دارایی به طور اتفاقی و تصادفی نیست، بلکه “تاریخ تکرار میشود” و روندهای قیمتی فعلی را میتوان با مطالعه تاریخچه قیمت و الگوهای تشکیل شده، شناسایی کرد.

هسته اصلی تحلیل تکنیکال را عرضه (Supply) و تقاضا (Demand) تشکیل میدهند و در واقع نمودی از احساسات بازار (Market Sentiment) را به صورت کلی به نمایش میگذارد. به عبارت دیگر، قیمت یک دارایی حاصل تقابل فشار خرید و فروش است و این فشارها به طور ویژه با احساسات معامله گران و سرمایه گذاران (احساساتی مانند ترس و یا طمع) در ارتباط است.

ذکر این نکته ضروری است که تحلیل تکنیکال در بازارهایی که روندهای قیمتی به صورت طبیعی شکل میگیرند و معاملات در آنها با حجم و لیکوئیدتی بالایی انجام میشود، قابل اعتمادتر و موثرتر است. هرچه حجم معاملات بازار بیشتر باشد، امکان دستکاری قیمتها (Price Manipulation) و در نتیجه نوسانات غیرطبیعی که باعث میشود سیگنالهای اشتباه در تحلیل تکنیکال ایجاد شود و از کارایی این نوع تحلیل بکاهد، کمتر خواهد بود.

احساسات بازار

احساسات بازار (Market Santiment) یا مارکت سنتیمنت ابزار تحلیلی مهمی است که به کمک الگوریتمهای تحلیل داده، عوامل متعددی را در حوزهای مشخص میسنجد تا احساسات صعودی یا نزولی تریدرها را ارزیابی کند. این شاخص عموما عواملی نظیر حرکات بازار، نوسانات، نظرسنجیها، دادههای گوگلترندز و رفتار سرمایهگذارها را بررسی میکند.

شاخص ترس و طمع که در قسمت بعدی بیشتر به آن میپردازیم، یکی از مهمترین مشخصههای تحلیل احساسات بازار است. فومو و جومو، فعالیت نهنگها، مسائل کلان اقتصادی و دیگر موارد تاثیر بهسزایی روی تغییر احساسات تریدرها دارند که حتما باید آنها را در کنار تحلیل تکنیکال رمز ارزها در نظر داشته باشید.

ترس و طمع

ترس و طمع (Fear and Greed) شاخصی است که با اندازهگیری احساسات نسبت به یک دارایی، به تحلیل روند قیمت آن کمک شایانی میکند. این شاخص دارای بازه ۰ تا ۱۰۰ است و میزان نگرش مثبت یا منفی تریدرها نسبت به یک دارایی را نشان میدهد. با مراجعه به وبسایت alternative.me میتوانید مقدار این شاخص را بهصورت لحظهای برای بیت کوین مشاهده نمایید.

فومو و جومو

فومو (FOMO) مخفف “Fear of missing out” به معنای «ترس از دست دادن» و جومو (JOMO) مخفف “Joy of missing out” بهمعنای «لذت از دست دادن» است که گونه دیگری از احساسات تریدرهای و سرمایه گذاران را بیان میکنند. فومو زمانی است که تریدرها بهخاطر هایپ پیرامون یک دارایی و ترس از دست دادن کسب سود از آن، به خرید هیجانی پرداخته و عموما با ضرردهی مواجه میشوند. در مقابل، جومو زمانی در افراد ایجاد میشود که آنها تن به این هیجانات نداده و پس از مشاهده سقوط قیمت یک ارز دیجیتال بعد از فروکش کردن هیاهوها، احساس خوبی به آنها دست میدهد.

سطوح حمایت و مقاومت

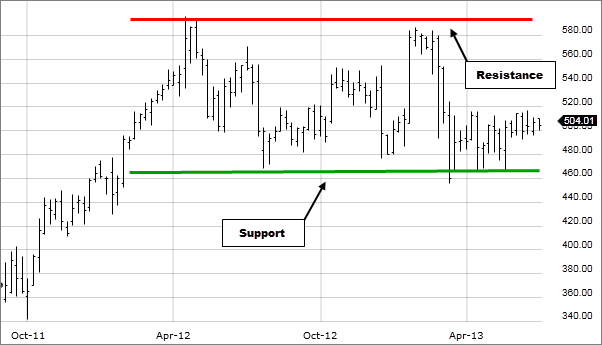

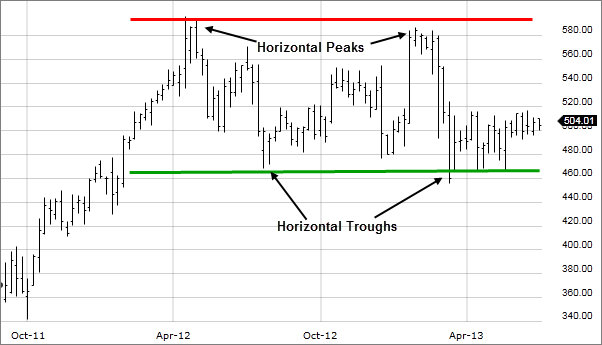

یکی دیگر از مهمترین مفاهیم پایهای آنالیز تکنیکال، خطوط حمایت (Support) و مقاومت (Resistance) هستند. این خطوط در واقع سطوحی هستند که پس از ریزش قیمت یک ارز دیجیتال (و رسیدن به حمایت) انتظار افزایش قیمت، و پس از رشد قیمت و عدم توانایی صعود بیشتر (یعنی رسیدن به مقاومت)، انتظار کاهش قیمت را داریم. از آنجایی که این سطوح غالبا تعیینکننده محدوده تغییر حرکت قیمت هستند، بهعنوان ابزاری برای تعیین نقاط ورود و خروج استفاده میشوند.

• حمایت سطحی است که در آن تقاضا بهقدری بالاست که از افت بیشتر قیمت دارایی جلوگیری میکند. همانطور که در تصویر بالا مشاهده میکنید، با هر بار لمس سطح حمایت، قیمت توانایی عبور از آن را ندارد. اساس این اتفاق این است که با افت قیمت و رسیدن به حمایت، خریداران (سمت تقاضا) به خرید بیشتر متمایل میشوند و فروشندگان (سمت عرضه) تمایل کمتری برای فروش دارند.

• مقاومت سطحی است که در آن عرضه بالا باعث جلوگیری از افزایش بیشتر قیمت میشود. مطابق تصویر بالا، با هر بار لمس خط مقاومت، امکان پیشروی بیشتر قیمت دشوار است. اساس این اتفاق این است که با افزایش قیمت و رسیدن به مقاومت، فروشندگان (سمت عرضه) به فروش بیشتر متمایل میشوند و خریداران (سمت تقاضا) تمایل کمتری برای خرید دارند.

آموزش روانشناسی خطوط حمایت و مقاومت در تحلیل تکنیکال ارز دیجیتال

فرض کنید یک گروه از خریداران در حال خرید ارز دیجیتال یک پروژه در نزدیکی منطقه حمایتی ۵۰ دلاری هستند. خرید این افراد باعث افزایش قیمت به سطح ۵۵ دلاری میشود. حالا خریداران خوشحال و مایل به خرید بیشتر در قیمت ۵۰ دلاری هستند، نه ۵۵ دلاری. ابن افراد تصمیم میگیرند که اگر قیمت دوباره به ۵۰ دلار رسید، بیشتر بخرند. در نتیجه، در حال ایجاد تقاضا در سطح ۵۰ دلاری هستند.

گروه دوم افرادی هستند که در سطح ۵۰ دلاری خریدشان را انجام نداده و از این کار پشیماناند. این افراد تصمیم میگیرند که در صورت رسیدن دوباره قیمت به ۵۰ دلار، خریدشان را انجام دهند. این امر یک تقاضای بالقوه را ایجاد میکند.

گروه سوم هم افرادی هستند که زیر ۵۰ دلار، مثلا سطح ۴۰ دلاری، خریدشان را انجام دادهاند. این افراد با رسیدن قیمت به ۵۰ دلار ارزشان را فروخته و صرفا نظارهگر افزایش قیمت به ۵۵ دلار هستند. حالا این افراد خواهان خرید در سطح ۵۰ دلاری هستند که داراییهایشان را فروختهاند. این افراد با تغییر احساساتشان، از فروشنده به خریدار تبدیل شدهاند. این امر نیز تقاضای بیشتری ایجاد میکند.

عکس این سناریو برای توصیف خط مقاومت صادق است. در سطح ۵۵ دلاری، ۳ گروه افراد در تلاش برای فروش داراییشان هستند که باعث ایجاد مانع برای رشد بیشتر قیمت میشود.

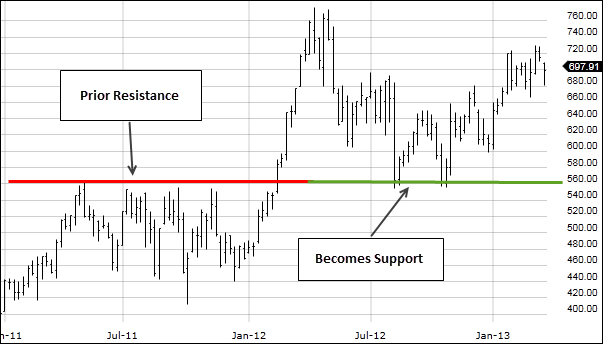

تبدیل سطوح حمایت و مقاومت به یکدیگر و اعتبار آن

یک مفهوم کلیدی در تحلیل تکنیکال ارز دیجیتال که نیازمند آموزش و یادگیری است، شکست یکی از سطوح حمایت یا مقاومت و تبدیل شدن به یکدیگر است. مثلا با رسیدن قیمت به زیر خط حمایت و اصطلاحا شکست آن، این سطح به مقاومت تبدیل میشود. با صعود قیمت به بالای یک مقاومت نیز این خط به حمایت تبدیل خواهد شد.

البته اعتبار و پایداری این سطوح هم به دو عامل ۱. طول مدتی که قیمت در آن سطح باقی مانده است و ۲. حجم معاملات بستگی دارد. بنابراین با افزایش حجم یا هرچه زمان باقی ماندن قیمت در یک سطح حمایت یا مقاومت طولانیتر باشد، اعتبار آن سطح نیز بیشتر است.

انواع قیمت در تحلیل تکنیکال

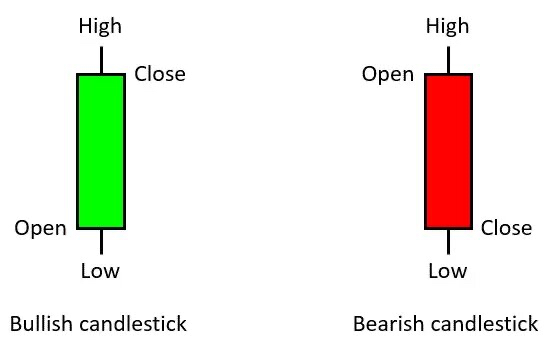

در آنالیز تکنیکال ۴ نوع قیمت باز شدن (Opening)، بسته شدن (Closing)، سقف (High) و کف (Low) وجود دارد که در تایم فریم یا بازههای معاملاتی مختلف مانند روزانه، هفتگی، ماهانه، ساعتی و دیگر موارد، در نمودارهای خاص نظیر کندل استیک تعریف میشوند.

تعریف قیمتهای باز و بسته شدن در بازارهای سنتی مانند سهام با رمز ارزها از نظر فنی متفاوت است. بازار بورس دارای ساعت کاری مشخص در طول هفته است، اما رمز ارزها بهصورت ۲۴/۷ معامله میشوند. به همین خاطر مثلا در تایم فریم روزانه، این قیمتها از نظر ساعت با یکدیگر متفاوت خواهند بود.

مثلا در تایم فریم روزانه بازار سهام آمریکا، قیمت باز شدن یک دارایی اولین قیمتی است که به هنگام باز شدن بازار در ساعت ۰۹:۳۰ صبح روز معاملاتی ترید میشود و قیمت بسته شدن آخرین قیمتی است که ترید آن دارایی در ساعت ۰۴:۰۰ بعد از ظهر همان روز صورت میگیرد. اما در بازار ارز دیجیتال که بهصورت ۲۴/۷ باز است، قیمتهای روزانه بهصورت ۲۴ ساعته هستند.

برای سادگی، از چارت کندل استیک که در ادامه این مطلب بیشتر به توضیح آن خواهیم پرداخت، برای تعریف دقیق این قیمتها استفاده میکنیم که بهطور خلاصه به آنها OHLC میگویند.

• قیمت باز شدن (Opening): آغاز کندل جدید و شروع معاملات در تایم فریم مربوطه

• قیمت سقف (High): بیشترین قیمت کندل طی بازه معاملاتی

• قیمت کف (Low): کمترین قیمت کندل طی بازه معاملاتی

• قیمت بسته شدن (Closing): پایان کندل و خاتمه معاملات در تایم فریم مربوطه

برای درک بهتر به این مثال توجه کنید. مثلا در صرافی بایننس که معاملات بهصورت ۲۴ ساعته هستند، کندلهای تایم فریم روزانه در ساعت ۰۰:۰۰ بامداد به وقت UTC (برابر با ۰۳:۳۰ بامداد به وقت تهران) آغاز شده و در واقع قیمت Open را نشان میدهند و با اتمام ۲۴ ساعت، به قیمت Close میرسیم. حال طی این ۲۴ ساعت، بیشترین و کمترین قیمت نقاط Low و High را میسازند.

در صورتی که قیمت Close بالاتر از قیمت Open قرار بگیرد، کندل صعودی و به رنگ سبز یا مشکی خواهد بود. در صورتی که قیمت Close پایینتر از قیمت Open قرار بگیرد، کندل به رنگ قرمز یا سفید نشان داده خواهد شد.

خطوط عمودی بالا و پایین کندل نیز سایه نام دارند که بیشترین (High) و کمترین (Low) قیمت ۲۴ ساعت بازه معاملاتی روزانه را نشان میدهند. حال گاهی اوقات ممکن است مثلا قیمت بسته شدن دقیقا روی بالاترین قیمت روز قرار بگیرد، در این صورت سایه بالایی را مشاهده نخواهیم کرد.

انواع چارتها و نمودارها

همانطو که در مطلب معرفی و آموزش انواع چارت و نمودار در تحلیل تکنیکال گفتیم، نمودارهای قیمت مختلفی از جمله:

- لاین چارت (Line Chart) یا نمودار خطی

- بار چارت (Bar Chart) یا نمودار میلهای

- کندل استیک چارت (Candlestick Chart) یا نمودار شمعی

- رنکو چارت (Renko Chart)

- هیکین آشی (Heikin Ashi)

- پوینت اند فیگر چارت (Point and Figure Chart) یا نمودار نقطه و شکل

و موارد دیگر وجود دارند که تحلیلگران از آنها استفاده میکنند. نوع چارت و تایمفریم مورد استفاده به اطلاعات مورد نظر خود تحلیلگر که از نمودارها میتوان کسب کرد بستگی دارد. با این وجود، تریدرها در بازار ارز دیجیتال بیشتر از نمودارهای کندل استیک برای تحلیلهای خود استفاده میکنند.

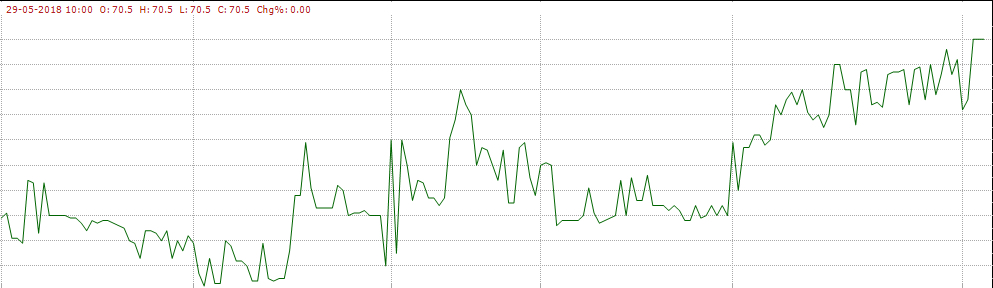

چارت خطی

نمودارهای خطی پایهایترین نوع چارت در تحلیل تکنیکال هستند که از یک خط متصلکننده قیمتهای بسته شدن از سمت چپ به راست رسم میشوند. در حالت کلی، در این نوع نمودار، قیمت بسته شدن توسط یک نقطه واحد نمایش داده میشود.

کاربرد چارت خطی، ارائه یک دید بسیار کلی نسبت به مسیر فعلی و تاریخی یک دارایی است و با اینکه اطلاعات زیادی درباره حرکات قیمتی فراهم نمیکند، اما بسیاری از تریدرها بهخاطر مهمتر دانستن قیمت بسته شدن نسبت به قیمت باز شدن، سقف و کف، از این نمودار برای تحلیلهای خود استفاده میکنند.

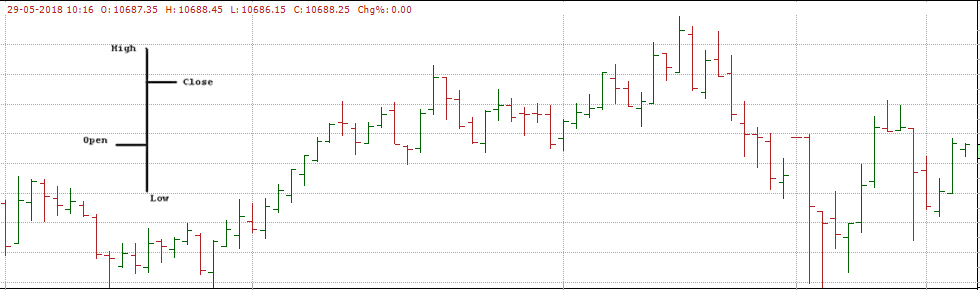

نمودار میلهای

بار چارت یکی دیگر از ابزارهای پایهای تحلیل تکنیکال است که به آن نمودار OHLC (سرنام کلمات open-high-low-close) نیز میگویند. این نمودارها از یک سری خطوط عمودی تشکیل میشوند که رنج قیمت طی بازه معاملاتی مربوطه را نمایش میدهند.

نمودارهای میلهای بهخاطر در نظر گیری تمامی قیمتهای باز شدن، بسته شدن، سقف و کف، اطلاعات بیشتری را در اختیار تریدرها قرار داده و شناسایی الگوهای نموداری را راحتتر میسازند.

در این چارتها، قیمت باز شدن یک خط افقی کوتاه در سمت چپ خط عمودی است و قیمت بسته شدن، در سمت راست آن واقع شده است. در صورتی که قیمت باز شدن کمتر از قیمت بسته شدن باشد، این خطوط عمومی معمولا به رنگ مشکی یا سبز بوده و نشاندهنده صعود قیمت هستند. در حالت مخالف، رنگ قرمز این خطوط عمودی بهمعنای بالاتر بودن قیمت باز شدن و نزول آن هستند.

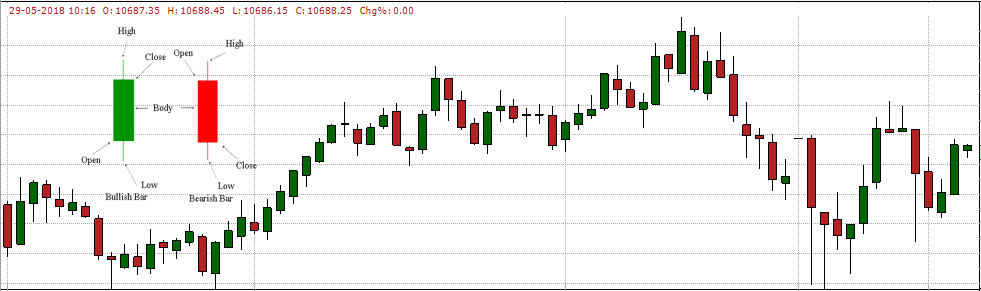

چارت کندل استیک

سومین مدل پرکاربرد در تحلیل تکنیکال که اکثر تریدرها از آن استفاده میکنند، نمودار شمعی یا کندل استیک است. در این نوع چارتها، قیمت بهشکل یک شمع مکعب مستطیل دارای یک بدنه (Body) پهن و عموما یک خط بالا و/یا پایین آن نمایش داده میشود که به آن سایه بالایی (Upper Shadow) و سایه پایینی (Lower Shadow) میگویند.

همانطور که در تصویر بالا مشاهده میکنید، نوک سایه بالایی، قیمت سقف (High) و انتهای سایه پایینی، قیمت کف (Low) را نشان میدهد. الگوهای نموداری نیز معمولا با در نظر گیری هر دوی بدنه و سایه تشکیل میشوند که شکست نواحی بحرانی آنها نظیر سقف یک خط روند صعودی یا کف یک روند نزولی، اهمیت زیادی در تحلیل تکنیکال دارد.

بدنه یا همان پهنترین قسمت یک کندل استیک بین دو قیمت باز و بسته شدن نمایش داده میشود که در صورت بسته شدن صعودی (بالاتر بودن قیمت بسته شدن)، به رنگ سبز یا سیاه و در صورت بسته شدن نزولی (پایینتر بودن قیمت بسته شدن)، به رنگ قرمز یا سفید خواهد بود.

قسمت نازکتر کندل استیکها که به آن سایه (Shadow) یا فیتیله (Wick) میگویند، بالاترین و پایینترین قیمت در یک تایم فریم هستند که عموما در تحلیلها با قیمت باز و بسته شدن مقایسه میشوند.

ارتباط بین بدنه شمعها نیز برای تشکیل انواع الگوهای کندل استیک اهمیت ویژهای دارد و مهمترین معیار برای شناسایی گپ و فاصله بین بدنهها محسوب میشود.

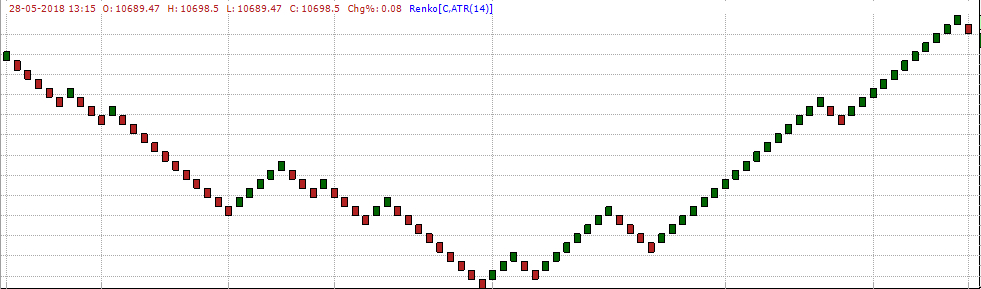

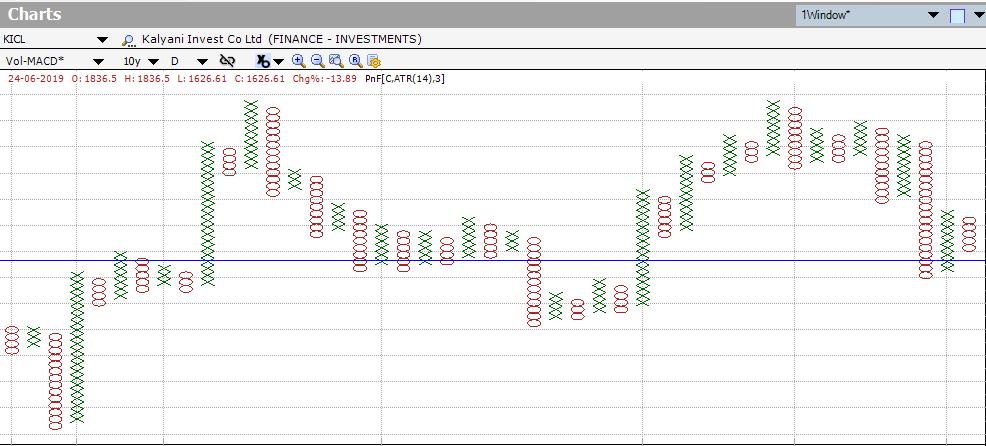

نمودار رنکو

بر خلاف دیگر نمودارها، رنکو چارت یک تکنیک رسم نمودار دارای نویز کمتر است که بدون توجه به بازه زمانی و میزان حجم، صرفا روی نحوه حرکات قیمت متمرکز است. این چارت از آجرهای سفید/سبز (صعودی) و سیاه/قرمز (نزولی) تشکیل شده است که بسته به صعود یا نزول قیمت نسبت به آجر قبلی، روی نمودار سوار میشوند.

شایان ذکر است که آجرهای جدید تنها تحت شرایط نوسانی خاص و در صورت رسیدن اندازهشان به مقدار قابل توجه تشکیل میشوند که میتواند برای تریدرها مزایا و معایب خود را داشته باشد. بنابراین بسته به شرایط بازار، تشکیل آجر جدید میتواند چند دقیقه یا بیش از یک روز زمان ببرد.

از یک طرف، خصوصا برای معاملهگرانی که بهدنبال راهی ساده جهت شناسایی سطوح حمایت و مقاومت یا روند کلی و فیلتر کردن نویزها هستند، این نمودار مزایای خود را دارد. اما در طرف مقابل، این چارت تشخیص احساسات بازار را دشوار میسازد و در نتیجه، باعث محدود شدن کاربرد دیگر ابزارهای مفید تحلیل تکنیکال میشود.

چارت هیکین آشی

Heikin Ashi که بهطور خلاصه HA شناخته میشود، یک نوع چارت دیگر است که در ژاپن متولد شد. چارتهای هیکین آشی از نظر رنگ و کندلهای قیمت که نشاندهنده مسیر حرکت دارایی هستند، شباهت زیادی به نمودارهای کندل استیک دارند.

در این نمودارها نیز تشخیص روندهای نزولی و صعودی ساده است. مثلا زمانی که چندین کندل HA سبزرنگ بدون سایه پایینی روی نمودار وجود داشته باشد، یعنی یک روند صعودی قوی داریم. در حالت مخالف، حضور چندین کندل قرمزرنگ HA بدون سایه بالایی نیز نشاندهنده یک روند نزولی قدرتمند است.

تفاوت اصلی بین نمودار هیکین آشی و کندل استیک این است که حرکت متوسط قیمت در چارتهای HA ظاهر بهتری را ایجاد میکند. در واقع از آنجایی که در نمودارهای هیکین آشی میلهها میانگین قیمت هستند، قیمت باز یا بسته شدن دقیق را در یک بازه زمانی خاص نشان نمیدهند.

معاملهگران روزانه یا همان دی تریدرها از هیکین آشی بیشتر بهعنوان یک اندیکاتور مکمل استفاده میکنند. با این حال، امکان استفاده مستقلانه از چارتهای هیکین آشی خصوصا توسط سوئینگ تریدرها در تحلیل تکنیکال نیز وجود دارد.

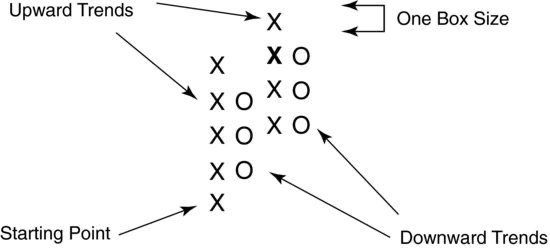

نمودار نقطه و شکل

چارتهای پوینت اند فیگر امروزه خیلی شناختهشده نبوده و عموما تحلیلگران زیادی از آنها استفاده نمیکنند، اما سابقه استفاده از آنها به زمانهای بسیار قدیم برمیگردد. این نوع از نمودارها صرفا بر حرکات قابل توجه قیمت در عین فیلتر کردن نویزها متمرکزند.

نمودارهای نقطه و شکل شامل یک سری X و Oها هستند که حرکات فیلترشده قیمت را نشان میدهند. ستون X نشاندهنده قیمتهای صعودی و ستون O نشاندهنده قیمتهای نزولی است. حالا هر جعبه قیمت یک مقدار خاص را نشان میدهد که برای تبدیل شدن به یک X یا O، قیمت باید به آن برسد. در چارتهای P&F زمان معیار نیست و عدم تغییر در قیمت بهمعنای عدم وجود تغییر در خود نمودار است.

راههای مختلف زیادی برای استفاده از نمودار قیمت و شکل تنها از طریق قیمت بسته شدن یا سقفها و کفها وجود دارد. مثلا میتوان اندازه جعبه را معادل یک مقدار ثابت یا بهصورت درصدی مشخص کرد. تشکیل نمودارهای P&F رسم خطوط روند و همچنین سطوح حمایت و مقاومت را ساده میکند.

روند و خطوط روند

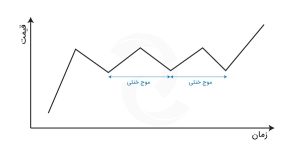

روند (Trend) یکی دیگر از اصول پایهای تحلیل تکنیکال است که با استفاده از تمام ابزارها مانند چارتها و الگوهای نموداری، سطوح حمایت و مقاومت، اندیکاتورها و اسیلاتورها قادر به تشخیص آن هستیم. روند جهتی است که قیمتها در حال حرکت در آن هستند. ترند از سقفها و کفهای قیمت تشکیل میشود. در بازار ۳ نوع روند کلی صعودی، نزولی و خنثی داریم:

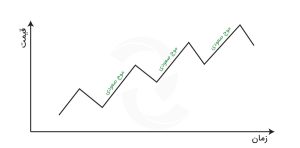

• روند صعودی (Bullish Trend): روند صعودی به صورت یکسری موجهای بالارونده تعریف میشود. هرگاه قیمت در یک موج صعودی بالاتر از موج صعودی پیش از آن قرار گیرد، یا قیمت در یک موج نزولی بالاتر از موج نزولی پیش از آن قرار بگیرد، یک روند صعودی داریم.

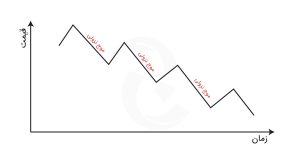

• روند نزولی (Bearish Trend): روند نزولی نیز به صورت یکسری موجهای پایینرونده تعریف شده است. هرگاه قیمت در یک موج نزولی پایینتر از موج نزولی پیش از خود قرار گیرد، یا قیمت در یک موج صعودی پایینتر از موج صعودی پیش از خود قرار گیرد، یک روند نزولی داریم.

• روند خنثی (Range Trend یا Sidwaye Trend): روند خنثی نیز شامل موجهای صعودی و نزولی با جهت مستقیم است. به عبارت دیگر، اگر قیمت نتواند بالاتر از قله موج صعودی پیش از خود یا پایینتر از قعر موج نزولی پیش از خود برود، یک روند خنثی داریم.

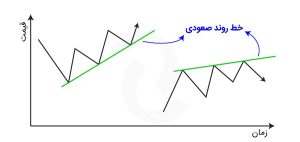

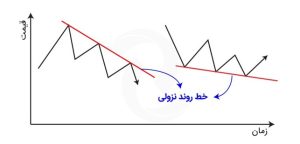

حال که با نحوه تشخیص روند آشنا شدید، میتوانید خط روند (Trendline) را نیز شناسایی کنید. مشابه حالت قبل، ۳ نوع خط روند صعودی، نزولی و خنثی داریم:

• خط روند صعودی: اگر در یک روند صعودی، سقفها یا کفهای قیمتی ایجاد شده را با خطی بههم وصل کنیم، یک خط روند صعودی رسم کردهایم.

• خط روند نزولی: اگر در یک روند نزولی، سقفها و یا کفهای قیمتی ایجاد شده را با خطی بههم وصل کنیم، خط روند نزولی رسم کردهایم.

• خط روند خنثی: در روند خنثی قیمتها بین دو خط افقی (حمایت و مقاومت) حرکت میکنند و شیب خطوط رسمشده تقریبا صفر خواهد بود.

تحلیل تکنیکال طبق سیگنالهای معاملاتی

در تحلیل تکنیکال ارز دیجیتال علاوه بر استفاده از اندیکاتورها به عنوان ابزارهایی کاربردی به منظور شناسایی روندهای کلی، این امکان وجود دارد که آنها را برای شناسایی نقاط احتمالی ورود و یا خروج (سیگنالهای خرید یا فروش) به کار برد. زمانی که اتفاقات خاصی در نمودار رخ میدهند، این سیگنالها تشکیل خواهند شد. برای درک بهتر، مثال زیر را در نظر بگیرید:

اندیکاتور RSI در حال نشان دادن عددی بالاتر از ۷۰ در بازه خود است. این عدد ممکن است بیانکننده قرار داشتن بازار در شرایط اشباع خرید (Overbought) باشد. بر اساس همین منطق، وقتی اندیکاتور نام برده در حال نمایش عددی زیر ۳۰ است، قرارگیری بازار در شرابط اشباع فروش (Oversold) را نشان میدهد. این اطلاعات به شما برای یافتن نقاط ورود و خروج احتمالی کمک شایانی خواهند کرد.

همانطور که در این مطلب چندین مرتبه تاکید کردیم، سیگنالهای معاملاتی ارائهشده در تحلیل تکنیکال همواره دقت بالایی نداشته و نویزها و سیگنالهای اشتباه متعددی توسط اندیکاتورها ایجاد میشوند. اگر بدانید بازار ارز دیجیتال بسیار کوچکتر و پرنوسانتر از بازارهای سنتی است، این موضوع اهمیت بیشتری پیدا خواهد کرد. پس در صورت تکیه به تحلیل تکنیکال برای دریافت سیگنال بهترین زمان خرید و فروش و ترید ارزهای دیجیتال، اطلاعات دریافتشده از اندیکاتورها را عاری از خطا تصور نکرده و اطلاعات اضافی بیشتری از منابع مختلف، قبل از گرفتن تصمیم نهایی برای خرید یا فروش، جمعآوری کنید.

بخش دوم آموزش تحلیل تکنیکال ارز دیجیتال؛ الگوهای نموداری

حال که با مفاهیم پایهای تحلیل تکنیکال آشنا شدید، وقت یادگیری نحوه تشخیص الگوهای نموداری یا همان چارت پترنها رسیده است. الگوهای نموداری به دو دسته ادامهدهنده (Continuation Pattern) و بازگشتی (Reversal Patern) تقسیم میشوند.

در الگوی ادامهدهنده، قیمت همان روند قبل را دنبال خواهد کرد، اما در الگوی بازگشتی با تشکیل الگو، تغییر روند قیمت اتفاق میافتد. بد نیست بدانید که برخی از الگوهای نموداری ادامهدهنده گاهی اوقات نقش یک پترن بازگشتی را نیز ایفا میکنند. در این قسمت، به تشریح انواع الگوهای مثلث، سرو شانه، کندل استیک و موارد دیگر میپردازیم. مباحث فصل دوم از قرار زیر است:

- کانال قیمت

- الگوی پرچم سهگوش و مستطیل

- الگوی مثلث افزایشی، کاهشی و متقارن

- الگوی سر و شانه معکوس و سقف

- الگوی کف و سقف دوقلو

- الگوی فالینگ وج و رایزینگ وج

- الگوهای کندل استیک

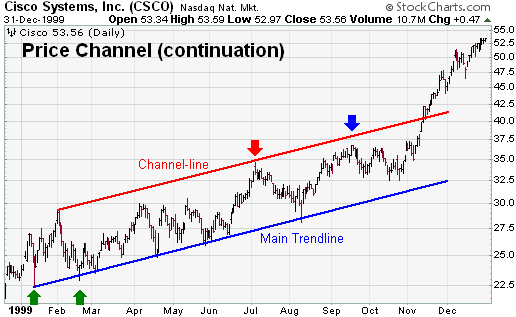

کانال قیمت (Price Channel)

کانال قیمت یک الگوی نموداری ادامهدهنده با شیب منفی یا مثبت است که بین دو خط روند بالا و پایین احاطه شده است. خط روند بالایی سطح مقاومت و خط روند پایینی سطح حمایت است. پرایس چنلهای دارای شیب منفی نزولی و دارای شیب مثبت صعودی تلقی میشوند، بنابراین مانند خطوط روند، کانال صعودی و نزولی خواهیم داشت.

برای رسم کانال قیمت، به دو خط یکی خط روند اصلی (Main Trendline) و یک خط کانال (Channel Line) نیاز داریم:

- خط روند اصلی: به حداقل ۲ نقطه برای رسم خط روند اصلی نیاز داریم. این خط روند کلی حرکت قیمت را نشان میدهد. در یک کانال صعودی، خط روند اصلی رو به بالا است و به حداقل دو کف قیمتی برای رسم آن نیاز داریم. در یک کانال نزولی، ترند لاین اصلی شیب رو به پایین دارد و برای رسم نیازمند حداقل ۲ سقف قیمتی است.

- خط کانال: خط موازی ترند لاین اصلی، خط کانال نام دارد. در حالت ایدهآل، چنل لاین متشکل از دو سقف یا دو کف قیمت خواهد بود. با این حال، پس از تشکیل خط روند اصلی، برخی از تحلیلگران تنها با استفاده از یک سقف یا کف قیمت به رسم خط کانال موازی میپردازند. چنل لاین در یک کانال نزولی نشاندهنده حمایت و در یک کانال صعودی نشاندهنده مقاومت است.

برای تایید اعتبار کانال، هرچه تعداد دفعات برخورد قیمت با خطوط طرفین بیشتر باشد، اعتبار آن نیز بیشتر خواهد بود. نحوه استفاده از کانال قیمت به هنر خود تریدر بستگی دارد. مثلا در یک کانال صعودی، برخی از معاملهگران با رسیدن قیمت به حمایت خط روند اصلی، اقدام به خرید میکنند. برخی نیز در یک کانال نزولی با رسیدن قیمت به مقاومت خط روند اصلی، پوزیشن شورت (فروش) میگیرند. اما دقت داشته باشید که مشابه تمام ابزارهای تحلیل تکنیکال، برای تایید اعتبار سیگنالها بهتر است از چند الگو و اندیکاتور در ترکیب با یکدیگر استفاده کنید.

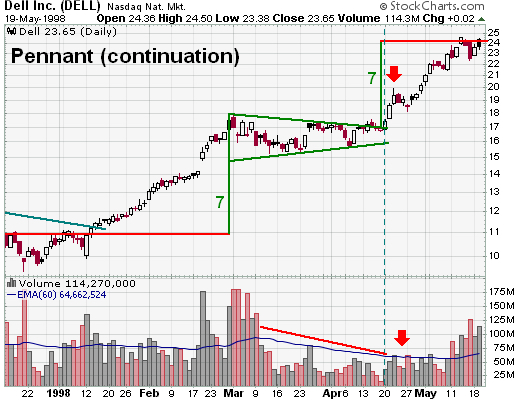

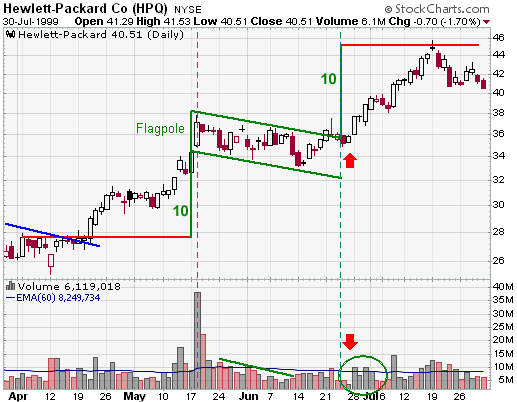

الگوی پرچم (Flag and Pennant Pattern)

الگوی پرچم که در دو حالت سه گوش (Pennant) و مستطیل (Flag) در نمودارها ظاهر میشود، از جمله الگوهای نموداری ادامهدهنده است و پیش از ادامه حرکت، قیمت وارد فاز تحکیم میشود. این پترنها غالبا با افزایش یا کاهش قیمت شارپی و حجم قابل توجه معاملات همراه هستند.

در حالت کلی، برای تشخیص الگوی پرچم در نمودار قیمت ارزهای دیجیتال و ترید با آن، باید چند نکته را در نظر داشته باشید:

- نیاز به حرکت شارپی

- ایجاد میله پرچم بر اساس شکست حمایت یا مقاومت

- نیاز به افزایش حجم معاملات طی تشکیل میله پرچم

- درصد خطای صفر و اعتبار بالا

- طول عمر ۱ تا ۱۲ هفتگی

- نحوه شکست صعودی و نزولی

الگوی مثلث افزایشی (Ascending Triangle)

در این قسمت و دو قسمت بعدی، نحوه کار انواع مختلف الگوی مثلث شامل کاهشی، افزایشی و متقارن را در تحلیل تکنیکال ارز دیجیتال آموزش خواهیم دارد. مثلث افزایشی یک الگوی صعودی ادامهدهنده است که غالبا طی یک روند صعودی تشکیل میشود. البته نمونههایی از نقش این پترن بهعنوان یک الگوی بازگشتی در انتهای یک روند نزولی هم وجود دارد، اما این الگو اکثر اوقات ادامهدهنده است. صرفنظر از محل تشکیل، این الگو یک پترن صعودی نشاندهنده فاز انباشت است.

در این پترن، دو سقف یا بیشتر، خط افقی بالای مثلث را تشکیل میدهند. دو کف یا بیشتر نیز تشکیلدهنده خط روند صعودی پایین این الگو هستند که به سمت خط افقی بالا همگراست. نکات مربوط به الگوی مثلث افزایشی به صورت زیر است:

- خط روند صعودی مشخص

- نیاز به دو سقف برای رسم خط روند افقی ضلع بالای مثلث

- نیاز به حداقل دو مف قیمتی برای رسم خط روند صعودی ضلع پایین مثلث

- طول عمر چند هفته تا چند ماه

- کاهش حجم معاملات طی بلوغ الگو و افزایش آن هنگام شکست

- تست مجدد سطح شکسته شده توسط قیمت

آموزش الگوی مثلث کاهشی (Descending Triangle) در تحلیل تکنیکال ارز دیجیتال

مثلث کاهشی یک پترن نزولی ادامهدهنده است که عموما در یک روند نزولی تشکیل میشود. البته نمونههایی از عملکرد این الگو بهعنوان یک پترن بازگشتی در انتهای یک روند صعودی نیز وجود دارد، اما این الگو غالبا از نوع ادامهدهنده است. صرفنظر از محل تشکیل، مثلث کاهشی یک پترن نزولی نشاندهنده فاز توزیع است.

در این پترن، دو کف مشابه یا بیشتر، یک خط روند افقی را در پایین آن تشکیل میدهند. دو سقف یا بیشتر نیز تشکیلدهنده خط روند نزولی بالای آن هستند که به سمت خط افقی همگراست. نکات مهم مربوط به الگوی مثلث کاهشی به صورت زیر است:

- نیاز به وجود روند مشخص قبلی

- نیاز به حداقل ۲ مف قیمتی برای رسم خط روند افقی ضلع پایین مثلث

- نیاز به حداقل ۲ سقف قیمتی برای رسم خط روند نزولی ضلع بالای مثلث

- طول عمر چند هفته تا چند ماه

- کاهش حجم معاملات طی بلوغ الگو و افزایش آن هنگام شکست

- ریتست سطح شکسته شده

الگوی مثلث متقارن (Symmetrical Triagle)

نوع آخر الگوی مثلث در این آموزش تحلیل تکنیکال ارز دیجیتال، شکل متقارن آن است. این پترن باید دارای حداقل دو سقف پایینتر و دو کف بالاتر باشد. با اتصال این نقاط به یکدیگر، این خطوط به سوی یکدگر همگرا شده و یک مثلث متقارن شکل میگیرد. این الگو را میتوانید شبیه به یک پترن وج (Wedge) یا همان کنج در نظر بگیرید که از پهنای زیاد شروع شده و به مرور باریک میشود.

مثلث متقارن نیز مانند دو مدل قبلی خود بیشتر حالت ادامهدهنده روند فعلی را دارد، اما در مواردی نقش یک پترن بازگشتی را نیز ایفا کرده است. صرفنظر از طبیعت این الگو، یعنی ادامهدهنده یا بازگشتی بودن آن، جهت حرکت بزرگ بعدی پس از تایید شکست رو به بالا یا پایین مشخص خواهد شد. نکات مربوط به الگوی مثلث متقارن به صورت زیر است:

- وجود روند صعودی یا نزولی مشخص

- نیاز به حداقل ۴ نقطه برای رسم خطوط روند بالایی و پایینی مثلث

- طول عمر چند هفته تا چند ماه

- نیاز به کاهش حجم معاملات طی تشکیل پترن و افزایش آن پس از شکست یکی از اضلاع

- تست مجدد راس شکستهشده بهعنوان حمایت یا مقاومت

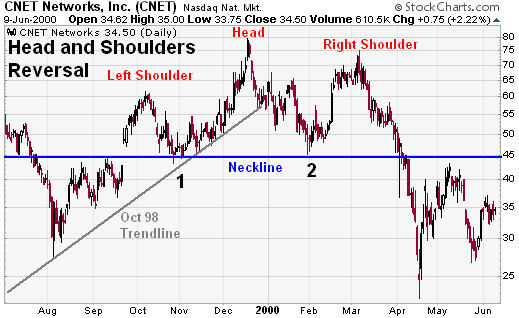

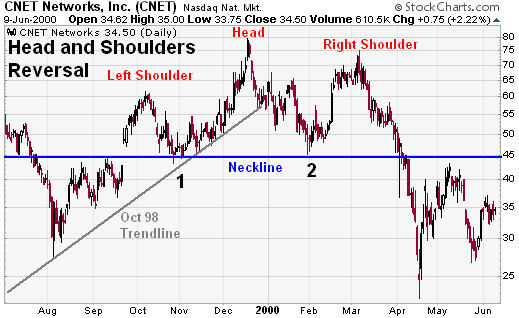

الگوی سر و شانه سقف (Head and Shoulders Top)

سر و شانه سقف و کف، دو الگوی بعدی در این بخش از آموزش تحلیل تکنیکال ارز دیجیتال ما هستند. سر و شانه سقف یک الگوی بازگشتی است که پس از یک روند صودی شکل میگیرد و تکمیل آن باعث تغییر و معکوس شدن روند خواهد شد.

این پترن شامل ۳ قله متوالی است که به قله وسط سر (Head) و به دو قله کناری شانه (Shoulders) میگویند. بین این قلهها نیز چند تا کف قیمتی وجود دارد که با اتصال آنها به یکدیگر، یک خطی حمایتی به نام خط گردن (Neckline) تشکیل میشود.

از دیگر عوامل تاثیرگذار بر الگوی سر و شانه سقف حجم شامل موارد زیر است:

- الزام وجود روند صعودی اولیه

- تشکیل شانه چپ با استفاده از یک قله قیمتی

- تشکیل سر بر اساس سقف قیمتی بالاتر نسبت به قله قبلی

- تشکیل شانه راست تقریبا همتراز با شانه چپ و پایینتر از سقف میانی تشکیلدهنده سر الگو

- رسم خط گردن با اتصال کفهای تشکیلشده بین شانهها و سر

- تغییرات حجم متناسب با تشکیل شانه راست و چپ

- شکست خط گردن و معکوس شدن روند

- تبدیل حمایت به مقاومت

الگوی سر و شانه معکوس (Inverse Head and Shoulders)

نوع دیگر الگوی سر و شانه در تحلیل تکنیکال ارز دیجیتال که به آموزش آن خواهیم پرداخت، سر و شانه معکوس نام دارد که گاهی اوقات به آن سر و شانه کف (Head and Shoulders Bottom) نیز میگویند. این الگو یک پترن بازگشتی است که ویژگیهای بسیار شبیه به سر و شانه سقف دارد، اما تایید اعتبار آن شدیدا مبتنی بر الگوهای حجم است.

سر و شانه معکوس بهعنوان یک الگوی بازگشتی پس از یک روند نزولی شکل میگیرد و تکمیل آن باعث تغییر روند خواهد شد. این پترن شامل ۳ دره متوالی است که دره وسط سر (Head) نام دارد و پایینترین قسمت الگو را تشکیل میدهد. دو دره کناری شانهها (Shoulders) هستند که بالاتر از سر قرار میگیرند. در حالت ایدهآل، دو شانه باید از نظر ارتفاع و عرض باهم برابر باشند. با اتصال سقفهای قیمتی ایجادشده در وسط الگو نیز خط مقاومتی بهنام گردن (Neckline) بهدست میآید.

پرایس اکشنی که پترن سر و شانه معکوس را تشکیل میدهد تقریبا شبیه به همان پرایس اکشن در الگوی سر و شانه سقف، اما معکوس آن است. اما در اینجا، حجم معاملات است که بزرگترین تفاوت میان نوع معکوس و سقف آن را تعیین میکند.

در کل، حجم نقش بزرگتری در تشکیل کفهای قیمتی دارد تا سقفها. با اینکه افزایش حجم معاملات در هنگام شکست خط گردن در الگوی سر و شانه سقف اتفاق خوبی است، اما این امر برای نوع معکوس آن بسیار لازم است. در این قسمت از آموزش تحلیل تکنیکال ارزهای دیجیتال، با توجه جدی به حجم معاملات، نگاهی به مهمترین بخشهای الگوی Inverse Head and Shoulders خواهیم انداخت:

- الزام وجود روند نزولی اولیه

- تشکیل شانه چپ با استفاده از یک دره و کف قیمتی

- تشکیل سر بر اساس کف قیمتی پایینتر نسبت به کف قبلی

- تشکیل شانه راست تقریبا همتراز با شانه چپ و بالاتر از سقف میانی تشکیلدهنده سر الگو

- رسم خط گردن با اتصال دو سقف تشکیلشده بین شانهها و سر

- تغییرات حجم متناسب با تشکیل شانه راست و چپ

- شکست خط گردن و معکوس شدن روند

- تبدیل حمایت به مقاومت

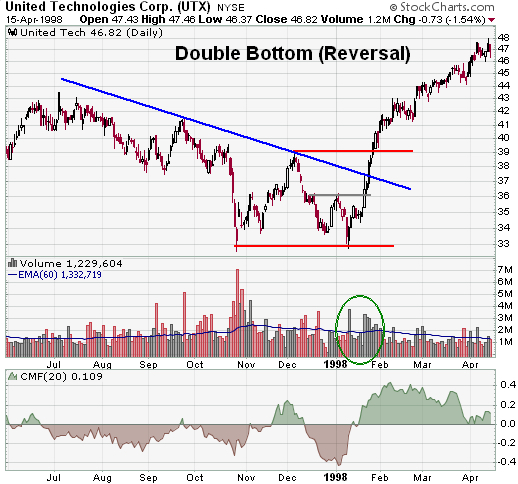

آموزش الگوی کف دوقلو (Double Bottom) یا دابل باتِم در تحلیل تکنیکال ارز دیجیتال

کف دوقلو یا دابل باتِم یک الگوی صعودی بازگشتی است که زیاد در چارتها دیده میشود. همانطور که از اسمش پیداست، این پترن از دو کف متوالی تشکیل شده است که به همراه یک قله نسبی بینشان، تقریبا باهم برابر هستند.

با اینکه گونههای مختلفی برای پترن دابل باتم وجود دارد، اما نوع کلاسیک آن عموما نشاندهنده یک تغییر میان یا بلند مدت در روند است. بسیاری از کفهای دوقلو در یک روند نزولی شکل میگیرند، اما تا زمانی که مقاومت کلیدی نمودار نشکسته باشد، معکوس شدن روند نیز معتبر نخواهد بود. برای شفافسازی بیشتر، به نکات کلیدی الگوی کف دو قلو در این بخش از آموزش تحلیل تکنیکال ارز دیجیتال نگاهی خواهیم داشت:

- نیاز به روند مشخص نزولی چند ماهه

- تشکیل کف اول

- تشکیل قله میانی با افزایش ۱۰ تا ۲۰ درصدی قیمت

- تشکیل کف دوم

- طول عمر چند هفته تا چند ماه

- افزایش حجم معاملات طی صعود از کف دوم

- شکست مقاومت خط گردن و تبدیل آن به حمایت

شایان ذکر است که الگوی دابل باتم یک پترن بازگشتی میان تا بلند مدت است که طی چند روز تشکیل نمیشود. حتی با اینکه تشکیل آن طی چند هفته ممکن است، اما وجود فاصله حداقل ۴ هفتهای بین کفها بهتر است. کفها غالبا نسبت به سقفها دیرتر تشکیل میشوند، بنابراین صبر و شکیبایی لازمه پیدا کردن این الگوست.

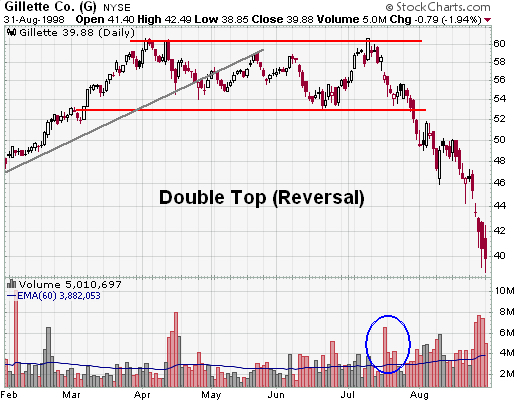

الگوی سقف دوقلو (Double Top) یا دابل تاپ

نوع بعدی الگوی دوقلو که به آموزش آن در این بخش از تحلیل تکنیکال ارز دیجیتال خواهیم پرداخت، سقف دوقلو یا همان دابل تاپ نام دارد. سقف دو قلو یک الگوی نزولی بازگشتی است که به کرات در چارتها یافت میشود. همانطور که از اسمش مشخص است، این پترن نموداری از دو قله متوالی تقریبا مشابه با یک دره بین آنها تشکیل میشود.

پترن سقف دوقلو یک الگوی میان مدت (البته اگر بلند مدت نباشد)، برای تغییر روند از صعودی به نزولی است. بسیاری از معکوس شدنهای روند در دابل تاپ ممکن است اتفاق افتد، اما تا زمان شکست خط حمایت این الگو معتبر نخواهد بود. از جمله نکات مهم و کلیدی الگوی سقف دو قلو که در این بخش از آموزش تحلیل تکنیکال ارز دیجیتال به آن میپردازیم به صورت زیر است:

- نیاز به روند مشخص صعودی چند ماهه

- تشکیل سقف اول

- تشکیل دره میانی با افزایش ۱۰ تا ۲۰ درصدی قیمت

- تشکیل سقف دوم

- طول عمر چند هفته تا چند ماه

- افزایش حجم معاملات طی نزول از سقف دوم

- شکست حمایت خط گردن و تبدیل آن به مقاومت

آموزش الگوی فالینگ وج (Falling Wedge) یا کنج نزولی در تحلیل تکنیکال ارز دیجیتال

فالینگ وج یا کنج نزولی یک الگوی صعودی است که از قاعده پهن شروع شده و با حرکت قیمت جمعتر میشود. پرایس اکشن در این الگو مخروطی را میسازد که با همگرایی سقفها و کفها شیب منفی به خود میگیرد. برخلاق الگوی مثلث متقارن که هیچگونه تمایل به جهتی خاص و شیب قطعی برای آن وجود ندارد، کنج نزولی دارای شیب قطعی منفی و تمایل به صعود است. با این وجود، این تمایل صعودی تا زمان شکست مقاومت قابل تشخیص نیست.

با اینکه در این آموزش بیشتر بر حالت بازگشتی بودن الگوی فالینگ وج تمرکز خواهیم کرد، اما حالت ادامهدهنده هم برای آن وجود دارد. این پترن در حالت ادامهدهنده همچنان دارای شیب منفی است، اما این شیب در خلاف جهت روند صعودی غالب خواهد بود. کنج نزولی بهعنوان یک الگوی بازگشتی دارای شیب منفی در جهت روند نزولی غالب خواهد بود. صرفنظر از نوع الگو (ادامهدهنده یا بازگشتی)، فالینگ وج یک پترن صعودی تلقی میشود.

از جمله نکات مهم هنگام کار با الگوی فالینگ وج شامل موارد زیر است:

- وجود روند مشخص قبلی

- نیاز به ۲ تا ۳ سقف قیمتی جهت رسم خط مقاومت بالای الگوی

- نیاز به ۲ تا ۳ کف قیمتی برای رسم خط حمایت پایینی پترن

- همگرایی خطوط روند بالایی و پایینی برای رسم یک شکل مخروط مانند

- شکست مقاومت و تبدیل آن به حمایت بههمراه حجم بالای معاملات

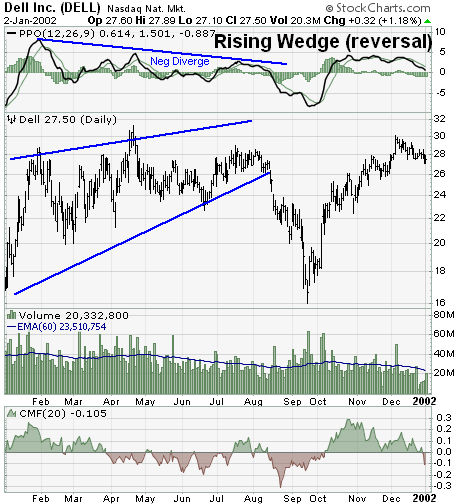

الگوی رایزینگ وج (Rising Wedge) یا کنج صعودی

نوع دوم الگوهای کنج که در این قسمت از آموزش تحلیل تکنیکال ارز دیجیتال به آن میپردازیم، رایزینگ وج یا کنج صعودی است. کنج صعودی یک پترن نزولی است که از قاعده پهن آغاز به کار کرده و با بلوغ قیمت و کاهش حجم معاملات، انتهای آن باریکتر میشود. برخلاف الگوی مثلث متقارن که هیچ شیب قطعی و گرایش صعودی یا نزولی ندارد، رایزینگ وج دارای شیب قطعی مثبت و تمایل به روند نزولی است.

با اینکه در این آموزش بر کنج صعودی بهعنوان یک الگوی بازگشتی تمرکز خواهیم کرد، اما این پترن میتواند در نقش ادامهدهنده نیز عمل کند. رایزینگ وج بهعنوان یک الگوی ادامهدهنده دارای شیب مثبت است، اما این شیب برخلاف روند نزولی اصلی ما خواهد بود. اما در نقش بازگشتی، کنج صعودی دارای شیب مثبت در جهت روند صعودی اصلی ما است. صرفنظر از نوع (بازگشتی یا ادامهدهنده)، رایزینگ وج همیشه یک الگوی نزولی خواهد بود.

از جمله فاکتورهای تشخیص صحیح الگوی رایزینگ وج عبارتند از:

- وجود روند قبلی مشخص

- نیاز به ۲ تا ۳ سقف قیمتی جهت رسم خط مقاومت بالای الگوی

- نیاز به ۲ تا ۳ کف قیمتی برای رسم خط حمایت پایینی پترن

- همگرایی خطوط روند بالایی و پایینی برای رسم یک شکل مخروط مانند

- شکست حمایت و تبدیل آن به مقاومت بههمراه حجم بالای معاملات

انواع الگوهای کندل استیک

در فصل مبانی آموزش تحلیل تکنیکال، درباره کندل استیک یا همان نمودار شمعی صحبت کردیم و گفتیم که قرارگیری آنها در کنار یکدیگر، یک سری الگوی نموداری را تشکیل میدهد. تعداد الگوهای کندل استیک بسیار زیاد است و مجال برای پرداختن به تمامی آنها در این مقاله نیست، اما در این قسمت برخی از مهمترینهای آنها را بهصورت خلاصه آموزش خواهیم داد.

در کل، الگوهای کندل استیک را میتوان به ۳ گروه تقسیمبندی کرد:

- الگوهای ادامهدهند

- الگوهای بازگشتی صعودی

- الگوهای بازگشتی نزولی

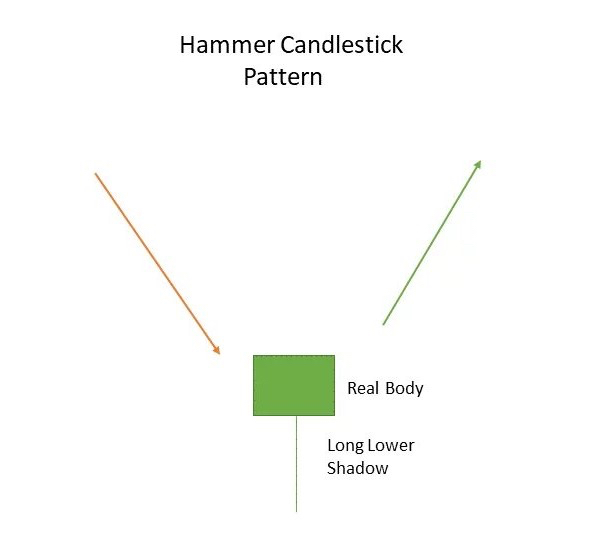

الگوی چکش (Hammer)

همر یا چکش یک الگوی بازگشتی صعودی است که در انتهای یک روند نزولی تشکیلشده و سیگنالی از معکوس شدن روند است. بدنه اصلی این کندل کوچک است و یک سایه غالبا به اندازه دو برابر بدنه در زیر آن قرار دارد و هیچ سایهای بالای بدنه این پترن مشاهده نخواهید کرد. روانشناسی این الگو این است که در هنگام باز شدن قیمت، فروشندگان باعث کاهش آن شدهاند، اما ناگهان خریداران وارد بازار شده و قیمت را به بالا سوق دادهاند که باعث شده قیمت بسته شدن بالاتر از قیمت باز شدن قرار بگیرد.

این امر باعث تشکیل یک پترن صعودی میشود و نشاندهنده بازگشت خریداران به بازار و احتمال پایان روند نزولی خواهد بود. بنابراین میتوانید در صورت تشکیل یک الگوی صعودی دیگر در روز بعد، یک پوزیشن لانگ گرفته و حد ضررتان را روی پایین الگوی همر قرار دهید. در زیر مثالی از این الگو را مشاهده میکنید:

همانطور که مشاهده میکنید، با تشکیل الگوی چکش (۱)، پس از تشکیل یک کندل صعودی دیگر (۲)، قیمت صعود کرده است.

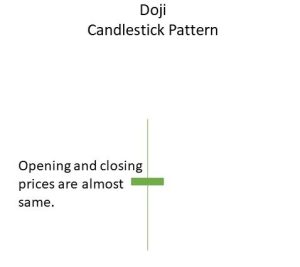

پترن دوجی (Doji)

الگوی دوجی پترن بعدی ما در این قسمت از آموزش تحلیل تکنیکال ارز دیجیتال است. دوجی یک پترن شمعی است که با قیمتهای باز و بسته تقریبا یکسان تشکیل میشود. در واقع این الگو زمانی ساخته میشود که خریداران و فروشندگان در حال جنگ برای کنترل قیمت هستند، اما هیچکس در این کار موفق نیست.

این الگو شبیه به یک صلیب با بدنه بسیار کوچک و سایههای بلند است.

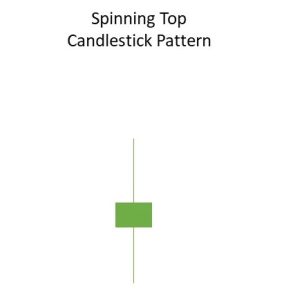

دوکی یا فرفره (Spinning Top)

الگوی کندل استیک بعدی در این قسمت از آموزش تحلیل تکنیکال ارزهای دیجیتال، دوکی یا فرفره است. پترن فرفره مشابه الگوی دوجی نشاندهنده عدم قطعیت در بازار است. تنها تفاوت این دو پترن نموداری، در شکلشان است که دوکی بدنهای بزرگتر نسبت به دوجی دارد.

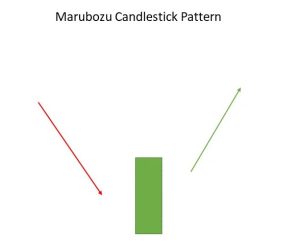

الگوی ماروبوزو (Marubozu)

ماروبوزو یک پترن کندل استیک تکی است که پس از یک روند نزولی شکل گرفته و به معنای تغییر روند به صعودی است. این کندل دارای بدنهای بلند بدون هیچ سایهای بالا یا پایین خود است که نشاندهنده اعمال فشار خرید از سوی خریداران و امکان معکوس شدن روند نزولی به صعودی است.

در هنگام تشکیل این الگو، فروشندگان باید مراقب بوده و پوزیشن شورت خود را ببندند.

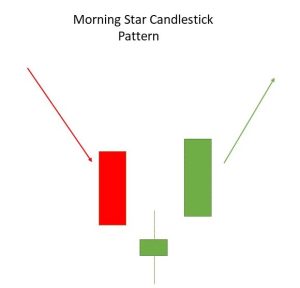

الگوی ستاره صبحگاهی (Morning Star)

مورنینگ استار یا ستاره صبحگاهی یک الگوی متشکل از ۳ کندل استیک است که پس از یک روند نزولی تشکیل شده و بهعنوان یک الگوی بازگشتی، نشانی از تغییر روند به صعودی است. اولین شمع این پترن یک کندل نزولی، دومی دوجی و سومی یک کندل صعودی است. اولین کندل نشاندهنده ادامهدار بودن روند نزولی، دومین کندل یعنی دوجی به معنای عدم قطعیت در بازار و سومین کندل، نشانی از بازگشت خریداران و تغییر روند است. دقت داشته باشید که کندل دوم باید کاملا بیرون از محدوده بدنه شمعهای اول و سوم تشکیل شود.

در صورت تشکیل یک کندل صعودی دیگر در روز بعد، میتوانید پوزیشن لانگ گرفته و حد ضررتان را معادل کف کندل دوم قرار دهید. در زیر، مثالی از نحوه ترید با الگوی ستاره صبحگاهی را مشاهده میکنید:

همانطور که مشاهده میکنید، پس از تشکیل الگوی مورنینگ استار، یک کندل صعودی دیگر تشکیل شده است که بهترین زمان برای گرفتن پوزیشن لانگ است.

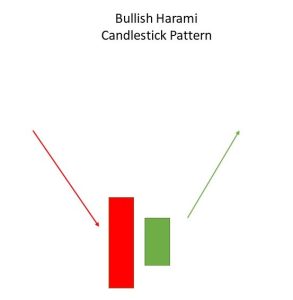

هارامی صعودی (Bullish Harami)

کندل استیک بعدی در این قسمت از آموزش تحلیل تکنیکال ارز دیجیتال، بولیش هارامی نام دارد. هارامی صعودی یک پترن متشکل از ۲ شمع است که پس از یک روند نزولی تشکیل شده و به معنای معکوس شدن روند است. کندل اول این الگو یک شمع نزولی بلند و دومی یک کندل صعودی کوتاه است که باید در محدوده کندل اول قرار بگیرد. کندل نزولی اول نشاندهنده ادامه روند نزولی و دومین شمع نشانی از بازگشت خریداران به بازار است.

برای ترید با این الگو میتوانید پس از تکمیل آن، پوزیشن لانگ بگیرید.

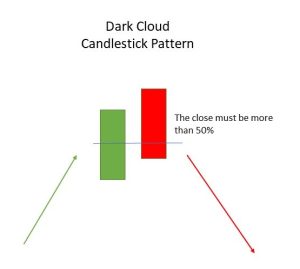

الگوی ابر سیاه (Dark Cloud Cover)

ابر سیاه نیز یک پترن نموداری متشکل از ۲ کندل استیک است که پس از روند صعودی تشکیل شده و به معنای معکوس شدن آن به یک روند نزولی است. شمع اول این الگو بهمعنای ادامه روند صعودی و شمع دوم نزولی است که قیمت باز شدن آن بالاتر از کندل قبلی قرار گرفته، اما بالای ۵۰ درصد از بدنه اصلی آن را در بر میگیرد. این یعنی خریداران به بازار بازگشته و روند نزولی در شرف رخ دادن است.

برای معامله از طریق این پترن، در صورت تشکیل یک الگوی نزولی دیگر در روز بعد، میتوانید پوزیشن شورت گرفته و استاپ لاس را معادل سقف کندل دوم قرار دهید. در زیر، نمونهای از عملکرد الگوی ابر سیاه را مشاهده میکنید.

بخش سوم آموزش تحلیل تکنیکال ارزهای دیجیتال؛ اندیکاتورها و اسیلاتورها

اندیکاتور تکنیکال مجموعهای از نقاط داده است که از طریق اعمال یک فرمول بر دادههای قیمت یک دارایی بهدست میآید. داده قیمت میتواند شامل هرگونه ترکیبی از قیمتهای باز، بسته، بالاترین و پایینترین در یک بازه زمانی باشد. بنابراین ممکن است برخی از اندیکاتورها فقط از قیمتهای بسته شدن و برخی دیگر از حجم و تعداد قراردادهای بستهنشده در بازار مشتقه استفاده کنند.

با این وجود، تنها یک داده قیمت اطلاعات زیادی ارائه نکرده و اندیکاتور خوبی نمیسازد. بنابراین برای ساخت نقاط مرجع معتبر و تحلیل درست، به مجموعهای از نقاط داده طی یک بازه زمانی مشخص نیاز است. با ایجاد یک سری زمانی از نقاط داده، میتوان بین سطوح حال و گذشته مقایسهای انجام داد. برای اهداف تحلیلی، اندیکاتورهای تکنیکال عموما به شکل گرافیکی در بالا یا پایین چارت یک دارایی نمایش داده میشوند. پس از رسم تصویر گرافیکی یک اندیکاتور، میتوان آن را با نمودار قیمت مربوطه مقایسه کرد.

اندیکاتورها ۳ عملکرد اصلی هشداردهی، تایید و پیشبینی دارند:

• یک اندیکاتور میتواند در نقش هشداردهندگی عمل کند. اگر مومنتم رو به افول باشد، سیگنالی از احتمال شکست خط حمایت خواهد بود. در طرف مقابل، اگر واگرایی مثبت زیادی در حال ساختهشدن باشد، میتوان آن را هشداری بر شکست مقاومت تلقی کرد.

• از اندیکاتورها برای تایید دیگر ابزارهای تحلیل تکنیکال نیز استفاده میشود. مثلا در صورت شکست یک سطح در نمودار، از تلاقی میانگینهای متحرک میتوان برای تایید این شکست استفاده کرد.

• به گفته برخی از سرمایهگذاران و معاملهگران، از اندیکاتورها میتوان برای پیشبینی قیمتها در آینده استفاده کرد.

در کل دو نوع اندیکاتور پیشرو (Leading) و پسرو یا تاخیری (Lagging) داریم. نقش اندیکاتورهای پیشرو پیشبینی قیمت و پسروها تاییدی بر روند فعلی است:

• اندیکاتور پیشرو: همانطور که از نامشان پیداست، اندیکاتورهای پیشرو برای هدایت حرکات قیمت طراحی شدهاند. اکثر این نوع از اندیکاتورها نمایانگر نوعی از مومنتم قیمت در یک بازه زمانی ثابت هستند که معادل تعداد دورههای استفاده شده برای محاسبه آن اندیکاتور است. مثلا، یک اسیلاتور استوکستیک ۲۰ روزه از ۲۰ روز برای پیش بینی قیمت استفاده میکند. برخی از محبوبترین اندیکاتورهای پیشرو شامل مومنتم (Momentum)، شاخص قدرت نسبی (RSI) و اسیلاتور استوکستیک (Stochastic Oscillator) هستند.

• اندیکاتور پسرو: اندیکاتورهای پسرو یا تاخیری پرایس اکشن را دنبال کرده و عموما به آنها اندیکاتورهای دنبالهرو روند (Trend-following Indicator) گفته میشود. این اندیکاتورها به ندرت باعث هدایت قیمت میشوند. اندیکاتورهای پسرو در هنگام ایجاد روندهای قوی در بازار عملکرد بسیار خوبی دارند. بنابراین در صورت استفاده از این نوع اندیکاتورها در بازارهای خنثی یا همان سایدوی، امکان صدور سیگنالهای اشتباه از سوی آنها بالاست. از جمله محبوبترین اندیکاتورهای تاخیری میتوان میانگین متحرک (Moving Average) و مک دی (MACD) را نام برد.

اسیلاتور (Oscillator) نیز در واقع یک اندیکاتور است که بالا و پایین یک خط مرکزی یا بین دو سطح نوسان میکند. تعداد اندیکاتورها و اسیلاتورهای تکنیکال بسیار است، بنابراین در این قسمت از تحلیل تکنیکال ارز دیجیتال، برخی از مهمترین و پراستفادهترین آنها را آموزش میدهیم.

مومنتم (Momentum) چیست؟

بسیاری از اندیکاتورهای پیشرو به شکل اسیلاتور مومنتم ظاهر میشوند. در حالت کلی، مومنتم نرخ تغییر قیمت را اندازه میگیرد. با رشد قیمت یک دارایی، مومنتم قیمت نیز افزایش مییابد. حالا هرچه این افزایش قیمت سریعتر باشد (یعنی تغییر قیمت در هر دوره از دوره قبل بیشتر باشد)، افزایش مومنتم نیز بزرگتر خواهد بود. سپس با کاهش سرعت صعود قیمت، مومنتم نیز کندتر میشود. با مسطح شدن تغییرات قیمت یک دارایی، مومنتم نسبت به سطوح قبلی خودش کمتر میشود. با این وجود، کاهش مومنتم در شرایط خنثی بازار یک سیگنال نزولی نیست، بلکه صرفا به این معناست که مومنتم به سطح متعادلتری بازگشته است.

اندیکاتورهای مومنتم از فرمولهای مختلفی برای اندازهگیری تغییرات قیمت استفاده میکنند. مثلا RSI یک اندیکاتور مومنتم است که به مقایسه متوسط تغییرات قیمت در دورههای صعودی با متوسط تغییرات در دورههای ریزشی میپردازد.

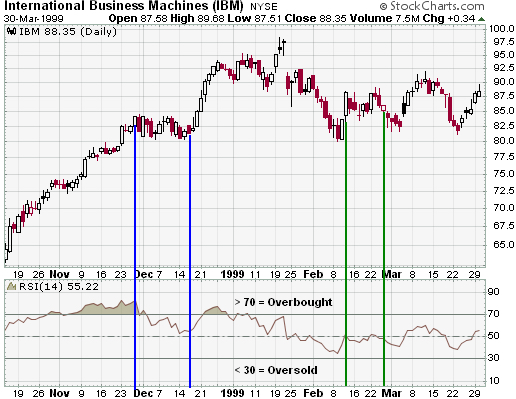

به تصویر بالا دقت کنید. در این چارت، RSI از ماه اکتبر تا آخر نوامبر رشد داشته است. در این دوره، قیمت دارایی نیز از بالای ۶۰ دلار به نزدیک ۸۰ دلار رسیده است. با خنثی شدن معامله این دارایی در نیمه اول ماه دسامبر، RSI نیز افت نسبتا شارپی داشته است (خط آبی رنگ). این فاز تحکیم در بازار این دارایی اتفاق کاملا عادی و در واقع سالمی بوده است. در بخشهای بعدی، به تشریح کاملتر شاخص قدرت نسبی خواهیم پرداخت. مباحث فصل سوم از قرار زیر است:

- میانگین متحرک

- RSI

- مک دی

اندیکاتور میانگین متحرک (Moving Average)

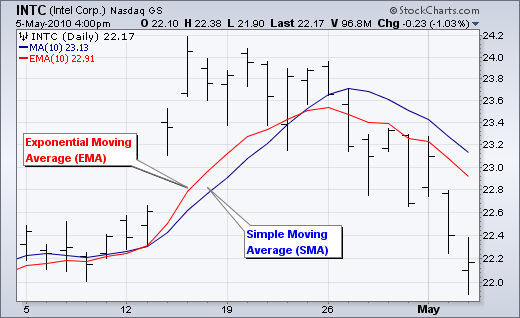

میانگین متحرک برای ایجاد یک اندیکاتور دنبالهرو روند، دادههای قیمت را هموار میکند. این اندیکاتور بهخاطر استفاده از قیمتهای گذشته از نوع پسرو است که به دنبال پیش بینی قیمت نیست، بلکه بیشتر به تعریف جهت فعلی حرکت میپردازد. مووینگ اوریج آجر ساختمان بسیاری از اندیکاتورهای تکنیکال مانند باندهای بولینگر (Bollinger Bands)، مک دی و اسیلاتور مک کللان (MacClellan) است که در ادامه این آموزش تحلیل تکنیکال به آنها خواهیم پرداخت. دو نوع محبوب این اندیکاتور، میانگین متحرک ساده (SMA) و میانگین متحرک نمایی (EMA) هستند. از این اندیکاتورها میتوان برای شناسایی جهت روند یا تعریف سطوح حمایت و مقاومت استفاده کرد.

فرمول و نحوه محاسبه میانگین متحرک ساده

از آنجایی که اکثر پلتفرمهای معاملاتی رمز ارزها مانند بایننس، تریدینگ ویو و بسیاری دیگر از صرافیها، اندیکاتورها و اسیلاتورها را روی چارت ارزهای دیجیتال اعمال کردهاند، بنابراین برای استفاده از SMA یا EMA نیازی به محاسبه دستی آنها ندارید. اما برای درک بیشتر نحوه کار این اندیکاتورها، به صورت خلاصه به فرمول محاسبه آنها خواهیم پرداخت.

در SMA تنها کافی است میانگین قیمت یک دارایی را در یک بازه زمانی مشخص محاسبه کنید. اکثر میانگینهای متحرک بر اساس قیمت بسته شدن هستند. مثلا، یک میانگین متحرک ۵ روزه، برابر با مجموعه قیمتهای بسته شدن در ۵ روز تقسیم بر ۵ است. همانطور که از اسمش پیداست، میانگین متحرک با گذشت زمان حرکت میکند؛ یعنی قیمتهای قدیمیتر از معادله حذف شده و جای خود را به دادههای جدیدتر میدهند. در زیر، مثالی از نحوه تکامل میانگین متحرک ساده طی ۳ روز را مشاهده میکنید:

قیمتهای بسته شدن روزانه: ۱۷، ۱۶، ۱۵، ۱۴، ۱۳، ۱۲، ۱۱

اولین روز میانگین متحرک ساده ۵ روزه: ۱۳ = ۵ / (۱۵+۱۴+۱۳+۱۲+۱۱)

دومین روز میانگین متحرک ساده ۵ روزه: ۱۴ = ۵ / (۱۶+۱۵+۱۴+۱۳+۱۲)

سومین روز میانگین متحرک ساده ۵ روزه: ۱۵ = ۵ / (۱۷+۱۶+۱۵+۱۴+۱۳)

اولین روز SMA، صرفا ۵ روز آخر قیمتهای بسته شدن (فرض کنید تنها ۵ داده اول را داریم که با گذشت زمان اعداد ۱۶ و ۱۷ هم اضافه شدهاند) را در نظر میگیرد. در روز دوم، با اضافه شدن داده جدید یعنی ۱۶، داده روز اول یعنی ۱۱ از معادله حذف میشود. در روز سوم نیز همین اتفاق تکرار میشود. در مثال بالا، قیمتها طی بازه زمانی ۷ روزه به مرور از ۱۱ تا ۱۷ افزایش یافتهاند. به افزایش میانگین متحرک از ۱۳ به ۱۵ نیز توجه کنید.

آموزش نحوه محاسبه میانگین متحرک نمایی در تحلیل تکنیکال ارز دیجیتال

میانگین متحرک نمایی با افزودن وزن بیشتر به قیمتهای جدیدتر، تاخیر موجود در اندیکاتور MA را کاهش میدهد. این وزندهی اضافهشده به قیمتهای جدیدتر به تعداد دورهها در میانگین متحرک بستگی دارد. برای محاسبه EMA باید ۳ گام را طی کنید. از آنجایی که برای شروع EMA به یک مقدار اولیه نیاز داریم، گام اول، محاسبه میانگین متحرک ساده برای آن است. در گام دوم، باید ضریب وزنی را محاسبه کنیم. گام سوم، محاسبه میانگین متحرک نمایی با استفاده از قیمت، ضریب و مقدار قبلی EMA برای هر روز بین مقدار اولیه EMA و امروز است.

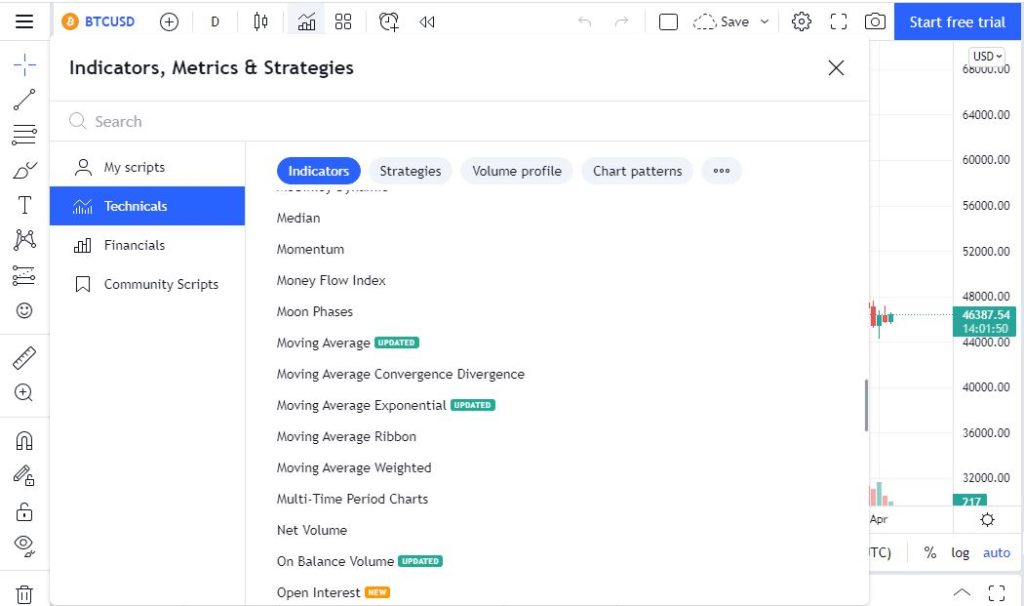

همانطور که گفتیم، نیازی به محاسبه دستی EMA نیست و برای استفاده از آن کافی است در پلتفرم مورد نظر، گزینه مربوط به آن را فعال کنید. مثلا در پلتفرم تریدینگ ویو کافی است از منوی بالای صفحه روی نماد نمودار کنار کندل استیک، روی تب “Indicator” کلیک و به پایین اسکرول کرده و از بخش “Moving Average”، میانگین متحرک یا نمایی را فعال کنید.

با کلیک روی هر دوی “Moving Average” و “Moving Average Exponential”، خطوط میانگین متحرک ساده و نمایی روی نمودار اعمال میشود که مثالی از آن را در چارت قیمت بیت کوین زیر مشاهده میکنید:

حال سوال تریدرها این است که کدام بازه زمانی مانند ۲۰، ۵۰، ۱۰۰ یا ۲۰۰ روزه را باید انتخاب کرد. پاسخ این است که هر کدام از این تایمفریمها به استراتژی معاملاتی شما بستگی دارد. اگر تریدر کوتاه مدت هستید باید میانگین متحرک ۲۰ روزه را انتخاب نمایید، اما برای تریدهای بلند مدت دورههای ۵۰ و ۲۰۰ روزه اهمیت بسیار بالایی دارند.

حال از میانگین متحرک برای دو هدف استفاده میشود:

- شناسایی حمایت و مقاومت داینامیک

- استفاده از تقاطع میانگینها بهعنوان سیگنال خرید یا فروش

پراستفادهترین کاربرد EMA و SMA، تقاطع آنها با یکدیگر یا با قیمت است. تقاطع خود میانگینهای متحرک با یکدیگر سیگنالی برای خرید و فروش است. در تحلیل تکنیکال، به عبور میانگین متحرک ۵۰ روزه از میانگین متحرک ۲۰۰ روزه و قطع آن به سمت پایین «تقاطع مرگ» و در صورت قطع میانگین متحرک ۲۰۰ روزه توسط میانگین متحرک ۵۰ روزه به سمت بالا، «تقاطع طلایی» میگویند.

وقتی قیمت به خط میانگین متحرک برسد، این خط نقش حمایت یا مقاومت را ایفا میکند و قیمت نیز عموما به آن واکنش نشان خواهد داد که در تصویر زیر مشاهده میکنید:

البته نکته مهم استفاده از EMA یا SMA بهعنوان سیگنالی برای خرید و فروش این است که به جهت پسرو بودن، نباید به تنهایی استفاده شوند. همانطور که گفتیم، میانگین متحرک پایه ابزارهای پیشرفتهتری مانند مک دی و ابر ایچی موکو است.

آموزش اسیلاتور شاخص قدرت نسبی (RSI) در تحلیل تکنیکال ارز دیجیتال

شاخص قدرت نسبی (Relative Strength Index) یا به طور خلاصه RSI، یکی از پرکاربردترین ابزارها در تحلیل تکنیکال است. این اندیکاتور که توسط جی ولز وایلدر (J. Welles Wilder) در کتاب “New Concepts in Technical Trading System” در سال ۱۹۸۷ توسعه داده شد، در واقع یک اسیلاتور مومنتم است که سرعت و تغییر حرکات قیمت را اندازه میگیرد.

اندیکاتور RSI بین ۰ و ۱۰۰ در نوسان است. به گفته آقای وایلدر، با رسیدن مقدار این شاخص به بالای ۷۰ به آن اشباع فروش (Oversold) و به زیر ۳۰ به آن اشباع خرید (Overbought) میگویند. با نگاه به واگراییها، سوئینگهای ناموفق (اشباع خرید و فروش) و بازگشت مثبت و منفی میتوان سیگنال خرید و فروش از این شاخص دریافت کرد. از RSI برای شناسایی روند کلی نیز استفاده میشود.

فرمول محاسبه RSI نیز به صورت زیر است:

(RSI = 100 – (۱۰۰/۱+RS

متوسط ضرر/متوسط سود = RS

حال برای سادهسازی محاسبات، شاخص قدرت نسبی به المانهای پایهای آن یعنی متوسط سود، متوسط ضرر و RS شکسته شده است. این نوع محاسبه RSI به توصیه خود آقای وایلدر، مبتنی بر ۱۴ دوره گذشته است. مقدار ضررها نیز با علامت مثبت در نظر گرفته میشوند. البته مشابه دیگر ابزارهای تحلیل تکنیکال، نیازی به محاسبه دستی RSI نیست و تمامی پلتفرمهای معاملاتی این اندیکاتور را روی چارتهای خود اعمال کردهاند.

نحوه استفاده از سیگنالهای RSI

همانطور که گفتیم، از شاخص قدرت نسبی برای تشخیص روند کلی، نوسان ناقص (اشباع خرید و فروش)، واگرایی و بازگشت مثبت و منفی استفاده میشود:

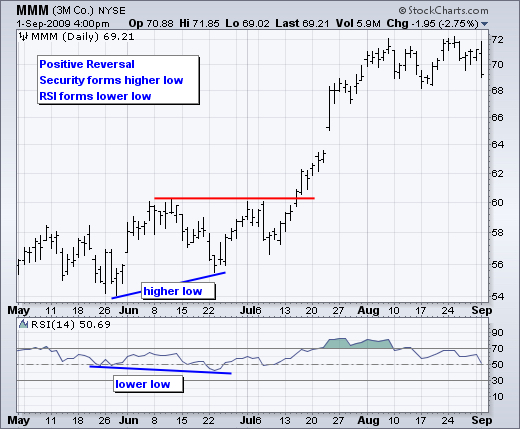

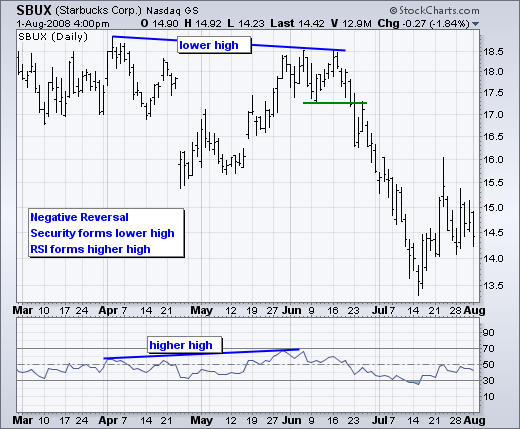

واگرایی

به گفته آقای وایلدر، واگراییها سیگنالهای بالقوهای از معکوس شدن روند هستند. یک واگرایی صعودی زمانی رخ میدهد که قیمت ارز دیجیتال مورد نظر ما یک کف پایینتر و RSI هم یک کف بالاتر را ایجاد کند. واگرایی نزولی نیز با ایجاد یک سقف بالاتر توسط قیمت رمز ارز و یک سقف پایینتر توسط RSI اتفاق میافتد.

برای درک بهتر، به تصویر زیر نگاه کنید. در این نمودار، قیمت از ماه اوت تا اکتبر یک واگرایی نزولی ایجاد کرده است. یعنی از ماه سپتامبر تا اکتبر قیمت به یک سقف بالاتر رسیده، اما در همین زمان RSI یک سقف پایینتر ایجاد کرده که باعث ظهور سیگنال واگرایی نزولی شده است. نزول قیمت در اواسط ماه اکتبر نیز تاییدی بر تضعیف مومنتم بوده است. پس واگرایی نزولی نشانی از احتمال ریزش قیمت است.

در ادامه، بین ماههای ژانویه تا مارس، با ایجاد یک کف پایینتر در قیمت در ماه مارس و در عین حال یک کف بالاتر در RSI، یک واگرایی صعودی ایجاد شده است. شکست رو به بالا در اواسط ماه مارس نیز تاییدی بر بهبود مومنتم بوده است. بنابراین واگرایی صعودی سیگنالی از احتمال رشد قیمت است.

نکته آخر اینکه واگراییهای ایجادشده بعد از رسیدن RSI به مناطق اشباع خرید و اشباع فروش، قدرت بیشتری دارند. البته دقت داشته باشید که در روندهای قوی گاهی اوقات سیگنال اشتباه هم صادر میشود. مثلا ممکن است در یک روند صعودی قوی چندین بار قیمت واگرایی از خود نشان بدهد و ما هم منتظر اصلاح شدید قیمت باشیم، اما پس از یک استراحت کوتاه روند صعودی دوباره ادامه یابد.

نوسان ناقص (Failure Swing) یا همان اشباع خرید و فروش

آقای وایلدر همچنین از سوئینگهای ناموفق بهعنوان بازگشتهای قریبالوقوع یاد کرده است. سوئینگهای ناموفق مستقل از پرایس اکشن و بیتفاوت نسبت به واگراییها بوده و برای صدور سیگنال فقط روی RSI متمرکز هستند.

یک نوسان ناقص صعودی زمانی رخ میدهد که RSI به زیر ۳۰ یعنی منطقه اشباع فروش برسد، سپس به بالای ۳۰ بازگشته، دوباره به زیر ۳۰ نفوذ کرده و سپس با حفظ خود بالای ۳۰، سقف قبلی خود را بشکند. در نمودار زیر، مثالی از نوسان ناقص صعودی را مشاهده میکنید:

همانطور که مشخص است، مشاهده نوسان ناقص صعودی RSI، سیگنالی از احتمال افزایش قیمت است.

نوسان ناقص نزولی زمانی اتفاق میافتد که RSI به بالای ۷۰ یعنی منطقه اشباع خرید برسد، سپس بولبک زده و دوباره به بالای ۷۰ رسیده و سپس کف قبلی خود را بشکند. در چارت زیر، نمونهای از نوسان ناقص نزولی را مشاهده میکنید:

بنابراین مشاهده نوسان ناقص نزولی، سیگنالی از احتمال ریزش قیمت خواهد بود.

تشخیص روند

کنستانس براون (Contance Brown) در کتاب آموزش تحلیل تکنیکال خود به نام “Technical Analysis for the Trading Professional”، برای RSI یک محدوده بازار صعودی و نزولی قائل شده است. به گفته وی، شاخص قدرت نسبی در یک بازار صعودی بین ۴۰ تا ۹۰ نوسان میکند و منطقه ۴۰ تا ۵۰ حمایت آن محسوب میشود. البته این محدودهها بسته به پارامترهای RSI، قدرت روند و نوسان قیمت رمز ارز مورد نظر متفاوت خواهند بود.

در چارت زیر، شاخص قدرت نسبی ۱۴ هفتهای را برای یک دارایی در بازار صعودی سال ۲۰۰۳ تا ۲۰۰۷ آن مشاهده میکنید. RSI این دارایی در اواخر سال ۲۰۰۳ به بالای ۷۰ رسید و سپس وارد محدوده صعودی خود (بین ۴۰ تا ۹۰) شد. البته این شاخص در جولای ۲۰۰۴ به زیر ۴۰ رسید، اما توانست از ژانویه ۲۰۰۵ تا اکتبر ۲۰۰۷، حداقل ۵ بار محدوده ۴۰ تا ۵۰ را حفظ کند (فلشهای سبزرنگ). دقت کنید که پولبکها به این محدوده نقاط ورود کم ریسکی را ایجاد کرده است.

به گفته براون، در یک بازار نزولی نیز RSI بین ۱۰ تا ۶۰ نوسان میکند و منطقه ۵۰ تا ۶۰ مقاومت آن محسوب میشود. در چارت زیر، نمونهای از شاخص قدرت نسبی ۱۴ هفتهای را برای دلار آمریکا در روند نزولی سال ۲۰۰۹ مشاهده میکنید. RSI در ماه مارس به زیر ۳۰ رسید که سیگنالی از آغاز روند نزولی بود. محدوده ۵۰ تا ۶۰ نیز مقاومت بعدی بود که در دسامبر شکسته شد.

بازگشت مثبت و منفی

اندرو کاردول (Andrew Cardwell) برای شاخص قدرت نسبی یک بازگشت مثبت و منفی توسعه داده است که خلاف واگرایی صعودی و نزولی عمل میکند. پیش از پرداختن به این مبحث باید بگوییم که تفسیر آقای کاردول از واگرایی نسبت به آقای وایلدر متفاوت است. آقای کاردول واگرایی نزولی را پدیدهای برای بازار صعودی میداند. به عبارت دیگر، واگراییهای نزولی بیشتر در روندهای صعودی شکل میگیرند.

بازگشت مثبت زمانی ایجاد میشود که RSI یک کف پایینتر و قیمت یک کف بالاتر را تشکیل دهد. البته این کف پایینتر در سطوح اشباع فروش قرار ندارد و معمولا جایی بین محدوده ۳۰ تا ۵۰ است. در نمودار زیر، یک بازگشت مثبت را برای یک دارایی مشاهده میکنید.

بازگشت منفی نیز عکس بازگشت مثبت است؛ RSI یک سقف بالاتر و قیمت یک سقف پایینتر را تشکیل میدهد:

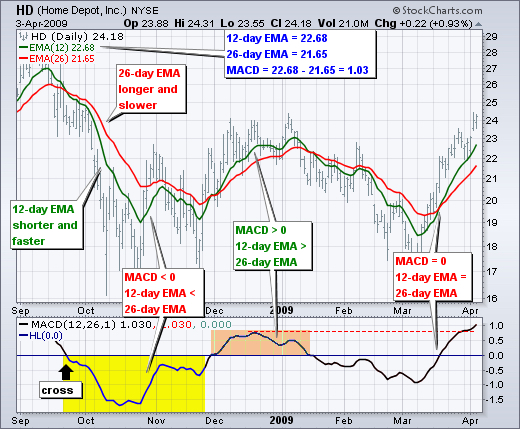

اسیلاتور همگرایی واگرایی میانگین متحرک یا مک دی (MACD)

همگرایی واگرایی میانگین متحرک که در اواخر دهه ۷۰ میلادی توسط جرالد اپل (Gerald Appel) توسعه داده شد، یکی از سادهترین و محبوبترین اسیلاتورهای مومنتم موجود است. مک دی دو اندیکاتور دنبالهرو روند یعنی دو میانگین متحرک را با تفاضل میانگین متحرک بلندتر از کوتاهتر، به یک اسیلاتور مومنتم تبدیل میکند. در نتیجه، مک دی بهترین ابزار برای تشخیص روند و مومنتم است.

اندیکاتور مک دی از ۳ المان تشکیل شده است:

- خط مک دی (MACD Line): که از تفاضل میانگین متحرک نمایی ۲۶ روزه از میانگین متحرک نمایی ۱۲ روزه بهدست میآید (۱۲day EMA – ۲۶day EMA)

- خط سیگنال (Signal Line): میانگین متحرک نمایی ۹ روزه خط مک دی

- هیستوگرام: تفاضل خط سیگنال از خط مک دی (MACD Line – Signal Line)

از قیمتهای بسته شدن نیز برای محاسبه میانگینهای متحرک استفاده و سپس میانگین متحرک نمایی ۹ روزه خط مک دی بهعنوان خط سیگنال روی نمودار اعمال میشود. هیستوگرام مک دی نشاندهنده تفاوت بین مک دی و EMA نهروزه یعنی خط سیگنال آن است. زمانی که خط مک دی به بالای خط سیگنال برسد، اندیکاتور مکدی مثبت و با رسیدن خط مکدی به زیر خط سیگنال، این اندیکاتور منفی خواهد شد.

آموزش استفاده از اندیکاتور مک دی در تحلیل تکنیکال ارز دیجیتال

همنطور که از نامش پیداست، مک دی واگرایی و همگرایی خطوط میانگین متحرک را بررسی میکند. این همگرایی زمانی اتفاق میافتد که میانگینهای متحرک به سمت یکدیگر حرکت کنند. واگرایی نیز با دور شدن MAها از یکدیگر ایجاد میشود. میانگین متحرک کوتاهتر (۱۲ روزه) سریعتر حرکت میکند و مسئول اکثر حرکات مک دی است. میانگین متحرک بلندتر (۲۶ روزه) کندتر است و نسبت به تغییرات قیمت واکنش کمتری نشان میدهد.

خط مک دی بین بالا و پایین خط صفر (خط افقی آبی رنگ پایین نمودار) نوسان میکند که به آن خط مرکزی (Centerline) یا خط بیس (Baseline) نیز میگویند. حال تقاطع خط مک دی با خط صفر، سیگنالی از عبور میانگین متحرک نمایی ۱۲ روزه از ۲۶ روزه است. البته جهت حرکت هم به جهت تقاطع MAها بستگی دارد. مک دی مثبت به این معناست که میانگین متحرک نمایی ۱۲ روزه بالای ۲۶ روزه قرار دارد. از طرفی هم با واگرایی هرچه بیشتر میانگین کوچکتر از میانگین بزرگتر، این مقدار مثبت هم بیشتر میشود. این یعنی مومنتم صعودی رو به افزایش است. مقدار منفی مک دی هم یعنی میانگین متحرک نمایی ۱۲ روزه در پایین ۲۶ روزه قرار دارد و با دورتر شدن این دو از یکدیگر، این مقدار منفی نیز بزرگتر میشود. با افزایش مقدار منفی اندیکاتور MACD، مومنتم نزولی افزایش مییابد.

در مثال بالا، منطقه زرد رنگ نشاندهنده حضور خط مک دی در ناحیه منفی و قرارگیری میانگین متحرک نمایی ۱۲ روزه پایین ۲۶ روزه است. اولین تقاطع این دو خط در اواخر ماه سپتامبر (فلش مشکی رنگ) رخ داده و با واگرایی بیشتر میانگین متحرک نمایی ۱۲ روزه از ۲۶ روزه، MACD نیز بیشتر به ناحیه منفی نفوذ کرده است.

منطقه نارنجی رنگ نشاندهنده یک دوره از مقدار مثبت مک دی است که در آن میانگین متحرک نمایی ۱۲ روزه بالای ۲۶ روزه قرار دارد. دقت داشته باشید که خط مک دی در این بازه زیر ۱ باقی مانده است (خط چین قرمز). این یعنی فاصله بین میانگین متحرک نمایی ۱۲ و ۲۶ روزه کمتر از ۱ بوده است که تفاوت مهمی نیست.

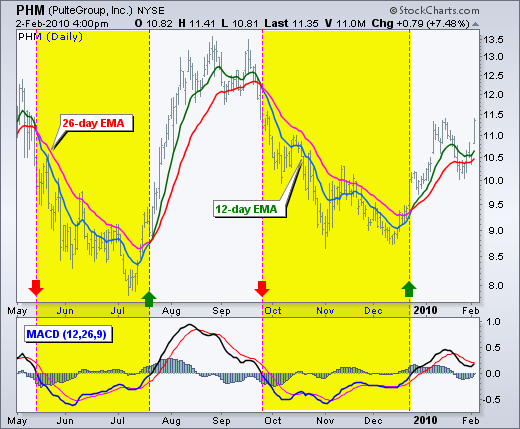

تقاطع خط سیگنال

تقاطع خط سیگنال از جمله متداولترین سیگنالهای اندیکاتور MACD در تحلیل تکنیکال ارز دیجیتال است که به آموزش آن میپردازیم. همانطور که گفتیم، خط سیگنال در واقع یک میانگین متحرک نمایی ۹ روزه از خط مک دی است. تقاطع صعودی زمانی رخ میدهد که مک دی به بالای خط سیگنال برسد. تقاطع نزولی نیز با رسیدن مک دی به زیر سیگنال لاین اتفاق میافتد. تقاطعها میتوانند بسته به قدرت حرکت، چند روز تا چند هفته ادامه یابند.

در چارت زیر، ۸ تقاطع خط سیگنال طی شش ماه را مشاهده میکنید. برخی از این سیگنالها خوب و برخی دیگر بد بودهاند. ناحیه زرد رنگ نشاندهنده یک دوره از رسیدن خط مک دی به بالای ۲ و نفوذ به یک منطقه شدیدا مثبت است. در ماه آوریل و می هم دو تقاطع نزولی خط سیگنال رخ داده است، اما دارایی مورد نظر همچنان روند صعودی خود را حفظ کرده است. در این دوره، حتی با اینکه مومنتم صعودی هم کندتر شده، اما باز هم نسبت به مومنتم نزولی آوریل تا می قویتر بوده است. سومین تقاطع نزولی خط سیگنال در ماه می، یک سیگنال خوب ایجاد کرده است.

آموزش تقاطع خط مرکزی در تحلیل تکنیکال ارز دیجیتال

تقاطع سنتر لاین، سیگنال بعدی متداول در اندیکاتور مک دی است. تقاطع صعودی خط مرکزی زمانی ایجاد میشود که خط مک دی به بالای خط صفر رسیده و مقدار آن مثبت شود. این امر در واقع با رسیدن میانگین متحرک نمایی ۱۲ روزه به بالای ۲۶ روزه عملی میشود. تقاطع نزولی خط مرکزی نیز با عبور خط مک دی به زیر خط صفر یا رسیدن میانگین متحرک نمایی ۱۲ روزه به زیر ۲۶ روزه رخ میدهد.

تقاطع سنتر لاین میتواند بسته به قدرت روند، بین چند روز تا چند ماه ادامه یابد. اندیکاتور مک دی تا زمان وجود روند صعودی پایدار مثبت باقی خواهد ماند. MADC با وجود روند نزولی باثبات منفی خواهد شد. در چارت زیر، حضور حداقل ۴ تقاطع خط مرکزی طی ۹ ماه را شاهد هستیم. با حضور روندهای قوی در کنار این تقاطعها، سیگنالهای نهایی نیز عملکرد خوبی داشتهاند.

واگراییها

مورد بعدی تحلیل تکنیکال ارز دیجیتال در اندیکاتور مک دی که قصد آموزش آن را داریم، واگرایی است. واگرایی یا دایورنجس (Divergence) زمانی اتفاق میافتد که مک دی از پرایس اکشن دارایی مورد نظر فاصله بگیرد. واگرایی صعودی با ایجاد یک کف پایینتر توسط قیمت و یک کف بالاتر توسط مک دی ایجاد میشود. این کف پایینتر در قیمت تاییدی بر روند نزولی فعلی است، اما کف بالاتر در مک دی مومنتم نزولی کمتر را نشان میدهد. علیرغم کاهش مومنتم نزولی، تا زمانی که مک دی در ناحیه منفی بماند، سرعت مومنتم نزولی همچنان از مومنتم صعودی بیشتر خواهد بود. کند شدن سرعت مومنتم نزولی گاهی اوقات حاکی از معکوس شدن روند یا یک رالی قابل توجه است.

در نمودار زیر، یک واگرایی از اکتبر تا نوامبر سال ۲۰۰۸ را برای یک دارایی مشاهده میکنید. اولا، دقت داشته باشید که برای شناسایی واگرایی از قیمتهای بسته شدن استفاده کردهایم. میانگینهای متحرک مک دی بر اساس قیمتهای بسته شدن هستند و باید برای خود دارایی هم همانها را در نظر گرفت. ثانیا، به کفهای ایجادشده به هنگام افزایش قیمت دارایی و خط مک دی در اکتبر و اواخر نوامبر دقت کنید. ثالثا، مک دی یک کف بالاتر و خود دارایی یک کف پایینتر در ماه نوامبر تشکیل دادهاند. سپس مک دی با یک واگرایی صعودی افزایش یافته و یک تقاطع خط سیگنال در اوایل ماه دسامبر ایجاد شده است.

این یعنی با مشاهده واگرایی صعودی، باید منتظر افزایش قیمت باشیم که نقطه ورود خوبی برای ما ایجاد میکند.

اندیکاتورهای تحلیل تکنیکال پیشرفته

تحلیل تکنیکال پیشرفته یعنی استفاده از چندین اندیکاتور در ترکیب با یکدیگر یا استفاده از اندیکاتورهای پیچیدهتر برای آنالیز داراییها. بنابراین دقت داشته باشید که اندیکاتور «بهتر» در تحلیل تکنیکال جایی ندارد و پیشرفته بودن تحلیل به نحوه انجام استراتژی معاملاتی شما هنگام استفاده از آنها برمیگردد.

از جمله مفاهیم، ابزارها، الگوها و اندیکاتورهای آنالیز پیشرفته تکنیکال شامل موارد زیر است:

- پیشبینی بازار با استفاده از نسبتهای اوراق اختیار معامله خرید و فروش در بازار آپشن (Put و Call)

- استفاده از پیوت پوینتها (Pivot Point) برای شناسایی سطوح حمایت و مقاومت

- مفهوم گلدن کراس و دث کراس در اندیکاتور میانگین متحرک

- مفهوم همبستگی منفی و مثبت

- مفهوم حجم در بازار معاملات فیوچرز

- الگوی فنجان و دسته (Cup and Handle)

- الگوی رایزینگ و فالینگ وج (Rising and Falling Wedge)

- الگوی دابل باتم یا کف دوقلو (Double Bottom)

- الگوی گارتلی (Gartley Pattern)

- الگوهای فراکتال (Fractal)

- تئوری موج الیوت (Elliot Wave)

- تکنیک سوشی رول (Sushi Roll) برای شناسایی ریورسال روندها

- اندیکاتور اصلاح فیبوناچی

- اندیکاتور ابر ایچیموکو

- اندیکاتور دیمارکر

- اندیکاتور ویلیامز الیگیتور

- ترید بر اساس مدلهای آماری گاوسی

البته اصول آنالیز تکنیکال پیشرفته به همین موارد ختم نمیشود و این لیست همچنان ادامه دارد. اما از آنجایی که پرداختن به تمامی این مفاهیم از حوصله این بحث خارج است، در ادامه برخی از اندیکاتورهای پیچیدهای که در دستهبندی پیشرفته قرار میگیرند را معرفی میکنیم.

ابر ایچیموکو

ایچیموکو کلاود (Ichimoku Cloud) که شامل چندین اندیکاتور تکنیکال در دل خود است، در ابتدا کمی پیچیده بهنظر میرسد، اما به مرور زمان کار با آن برایتان ساده خواهد شد. این اندیکاتور خطوط حمایت و مقاومت و همچنین مومنتم و روند را نشان میدهد. ابر ایچیموکو شامل ۵ خط بهنامهای زیر است:

• تنکان سن (Tenkan Sen): خط قرمزرنگ تصویر زیر که متوسط بالاترین سقف و پایینترین کف قیمت را طی ۹ دوره قبل نشان میدهد. این خط عموما جایی است که اولین نشانه تغییرات در بازار بروز میکنند.

• کیجون سن (Kijun Sen): خط آبی روشن در تصویر زیر که متوسط بالاترین سقف و پایینترین کف قیمت را طی ۲۶ دوره قبل نشان میدهد. این خط عموما برای تشخیص حمایت و مقاومت استفاده میشود، بنابراین برای تعیین نقاط استاپ لاس کاربرد دارد.

• سنکو اسپن اِی (Senkou Span A): متوسط خطوط تنکان و کیجون که روی ۲۶ دوره آتی رسم میشود.

• سنکو اسپن بی (Senkou Span B): متوسط بالاترین سقف و پایینترین کف طی ۵۲ دوره قبلی که روی ۲۶ دوره آتی رسم میشود.

• چینکو اسپن (Chinkou Span): خط آبی تیره که نشاندهنده قیمت بسته شدن کندل استیک فعلی و رسم روی ۲۶ دوره قبلی است. بنابراین از آنجایی که همه دیگر خطوط روی قیمتهای فعلی و آتی متمرکزند، این خط پشتسر دیگر خطوط حرکت میکند. در صورتی که انتهای خط چینکو زیر ابر ایچیموکو باشد، یعنی روند نزولی داریم و قرارگیری آن بالای ابر، بهمعنای صعودی شدن روند است.

عبور خط تنکان سن از پایین به بالای خط کیجون سن، یک سیگنال خرید محسوب میشود در حالی که حرکت آن از بالا به زیر خط کیجون، یک سیگنال فروش است.

در این اندیکاتور، فضای ایجادشده بین دو خط سنکو اسپن A و B همان ابر ایچیموکو است که در چارت با خطچین به رنگ سبز یا قرمز نمایش داده میشود. از آنجایی که رسم این دو خط برای دورههای آتی صورت میگیرد، از آخرین قیمت فعلی نیز فراتر رفته و نقش پیشبینیکننده قیمت را بر عهده دارد. این ابر همچنین بهعنوان ناحیهای از سطوح حمایت و مقاومت بلند مدت عمل میکند؛ هر چه روند در یک مسیر مشخص بیشتر ادامه یابد، ابر ایچیموکو نیز پهنتر خواهد شد. این یعنی قیمت برای عبور از ناحیه حمایت و مقاومت شکلگرفته باید تغییر جهت بزرگی بدهد.

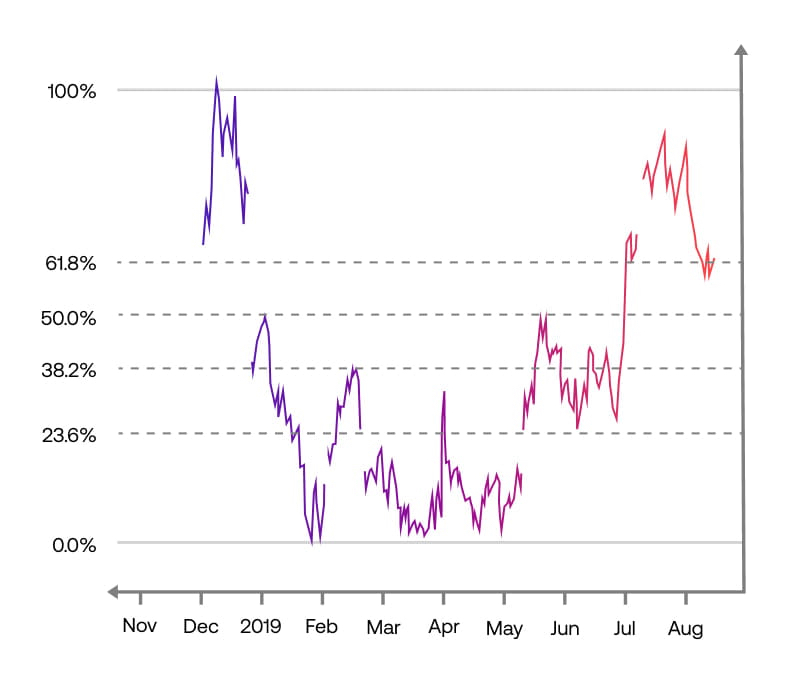

اصلاح فیبوناچی

فیبوناچی ریتریسمنت (Fibonnaci Retracement) یا اصلاح فیبوناچی یکی از محبوبترین ابزارها برای شناسایی سطوح حمایت و مقاومت است. این اندیکاتور به تریدرها در یافتن بهترین نقاط جهت باز کردن سفارشات استاپ لاس و اهداف قیمتی کمک میکند.

همانطور که از نامش پیداست، اصلاح فیبوناچی مبتنی بر دنباله ریاضی است که لئوناردو فیبوناچی در قرن ۱۳ میلادی شناسایی کرد. نسبتهای بین اعداد این دنباله نیز مهمترین بخش در تحلیل تکنیکال هستند که بهصورت ۲۳.۶ درصد، ۳۸.۲ درصد، ۵۰ درصد، ۶۱.۸ درصد و ۱۰۰ درصد روی نمودار رسم میشوند.

برای محاسبه سطوح اصلاحی فیبوناچی باید دو سطح قیمت در چارت را در نظر گرفته و فاصله عمودی بین آن دو را به این نسبتها تقسیم کنید. البته از آنجایی که این محاسبات جزو دسته پیشرفته محسوب میشوند، رسم خودکار آن در بسیاری از پلتفرم چارتینگ و رسم نمودار مانند تریدینگ ویو و صرافیها در دسترس است.

پس از رسم این خطوط، نواحی که بیشترین احتمال کاهش مومنتم ارز دیجیتال مورد نظر در آنها وجود دارد قابل شناسایی هستند. ایده کار با این اندیکاتور، قرار دادن حد ضرر روی سطوح کلیدی شکستهشده و حد سود (Take Profit) روی سطح اصلاحی بعدی در صورت پیشبینی ادامه روند است.

خطوط فیبوناچی یک ابزار تاییدکننده هستند، بنابراین بهتر است همراه با دیگر اندیکاتورها استفاده شوند. مثلا، ترکیب سطوح فیبوناچی با اسیلاتور استوکستیک یا مک دی و عبور آنها از این سطوح میتواند تایید بهتری از روند فراهم کند.

دیمارکر

اسیلاتور دی مارکر (DeMarker) که به آن DeMark و DeM نیز میگویند، ابزاری است که آخرین قیمتهای سقف و کف را با معادلهایشان در دوره قبلی مقایسه میکند. از این اسیلاتور برای اندازهگیری تقاضا در بازار استفاده میشود که تعیینکننده مسیر روند خواهد بود. اسیلاتور دیمارک دارای یک گراف مجزاست که زیر نمودار قیمت رسم میشود و منحنی آن بین ۰ و ۱ نوسان میکند.

دو خط در مقادیر ۰.۳ و ۰.۷ نیز رسم میشوند که مرزهای ریورسال و معکوس شدن قیمت هستند. مشابه اندیکاتور RSI، زمانی که منحنی دی مارک به زیر یا بالای این سطوح برسد، یعنی وارد ناحیه اشباع خرید و اشباع فروش شدهایم. مقادیر زیر ۰.۳ نشانه صعودی (اشباع فروش) و مقادیر بالای ۰.۷ نشانه نزولی (اشباع خرید) هستند. این اندیکاتور نیز در تایمفریمهای کوتاه، عموما ۱۴ روزه، که در میان سوئینگ تریدرها رایجتر است، استفاده میشود. البته از نظر تئوری، هیچ اشکالی برای استفاده از دیمارکر در تایمفریمهای طولانیتر وجود ندارد.

با این وجود، بر خلاف دیگر اسیلاتورها، دیمارک نه تنها بر سطوح بسته شدن قیمت، بلکه بر کف و سقفهای روزانه نیز متمرکز است. این یعنی دادهها نرمتر خواهند شد.

دی مارکر بهدلیل سیگنالدهی یک تغییر پیشرو در مسیر حرکت بهجای یک حرکت از پیش شناساییشده، یک اندیکاتور پیشرو محسوب میشود. این یعنی امکان ارائه سیگنالهای اشتباه توسط این اسیلاتور وجود دارد، بنابراین باید در ترکیب با دیگر اندیکاتورها از آن استفاده کرد.

بخش چهارم آموزش تحلیل تکنیکال ارزهای دیجیتال؛ مدیریت ریسک و سرمایه

آخرین مبحث در این دوره از آموزش تحلیل تکنیکال ارز دیجیتال، موضوع مدیریت ریسک و سرمایه است. یکی از مهمترین مهارتهای هر تریدری، مدیریت پورتفولیو است. با اینکه بازار رمز ارزها پتانسیل سودآوری خوبی دارد، اما احتمال از دست دادن پول هم بالاست. بنابراین پیش از بهخطر انداختن پولی که به زحمت بهدستآوردهاید، باید برنامهای برای مدیریت ریسک و سرمایهتان داشته باشید.

اولین کار، این است که میزان سرمایه مورد نظر برای ورود به بازار ارز دیجیتال را مشخص کنید. توصیه همیشگی خبرگان این است که حدود ۱۰ تا ۲۰ درصد از این سرمایه را وارد کنید نه همه آن را. با این وجود، تصمیم با شماست. سرمایه کمتر، وابستگی کمتری نسبت به خروجی برای شما ایجاد میکند. پس از تعیین سرمایه ورودی، به یک برنامه و یک استراتژی مدیریت پورتفوی خوب نیاز دارید. حالا برای داشتن برنامه، باید مراحل زیر را دنبال کنید:

- اول، اندازه سرمایه ورودیتان را بر اساس سرمایه کلیتان تعیین کنید

- دوم، برنامه سرمایهگذاری فعال، منفعل یا هر دو را مشخص کنید.

- سوم، جزئیات برنامه سرمایه گذاری فعال یا منفع خود را بنوسید.

سرمایه گذاری فعال (Active) شامل خرید و فروش مکرر داراییها با هدف حداکثر کردن سود و حداقل کردن ریسک است. این مدل استراتژی احتمالا روش مدیریت پورتفوی بسیاری از افراد است. سرمایه گذاری منفعل (Passive) دقیقا مخالف نوع فعال است. شما مثلا با استیکینگ، وامدهی، تامین نقدینگی و کلا شرکت در حوزه دیفای، در واقع در حال سرمایهگذاری و کسب سود منفعل هستید.

به طور کلی در بازار ارز دیجیتال ریسکهای مختلفی وجود دارند از جمله:

- ریسک اعتباری (Credit Risk)

- ریسک حقوقی و قانونی (Legal Risk)

- ریسک نقدینگی (Liquidity Risk)

- ریسک بازار (Market Risk)

- ریسک عملیاتی (Operational Risk)

- ریسک امنیتی و فناوری (Technology and Security Risk)

- ریسک حضانتی (Custody Risk)

- ریسک صرافی (Exchange Risk)

- ریسک لوریج (Leverage Risk)

مهمترین جنبه مدیریت ریسک در کنار تحلیل تکنیکال، خودش را بیشتر در استراتژی سرمایه گذاری فعال نشان میدهد. از جمله استراتژیهای مدریت ریسک و سرمایه در صنعت کریپتو عبارتند از:

• همه تخم مرغهایتان را در یک سبد قرار ندهید (متنوعسازی پورتفو): با سرمایه گذاری تمام دارایی روی یک ارز دیجیتال واحد و ریزش ناگهانی ۵۰ درصدی قیمت آن، سرمایه شما نیز نصف میشود. اما اگر همین مقدار سرمایه را روی ۱۰ رمز ارز قرار دهید و مثلا ریپل تنها ۱۰ درصد از پورتفولیو شما را تشکیل دهد، ضررتان را در صورت سقوط قیمت بسیار کاهش خواهد یافت. بنابراین، هیچگاه ریسک متنوعسازی را دست کم نگیرید.

• تعیین اندازه ترید (Pozision Sizing): اکثر مواقع تریدرها بیشتر تحت تاثیر احساسات قرار میگیرند تا منطق یا محاسبات جدی. حتی یک اصطلاح مخصوص برای این کار وجود دارد که به آن فومو (FOMO) یا ترس از دست دادن میگویند. در این حالت، افراد رفتاری بیپروا داشته و ۳۰ تا ۴۰ درصد از سرمایهشان را در یک ترید وارد کرده و با عدم موفقیت در آن، ضرر بزرگی را متحمل میشوند. بنابراین، قانون ۶ درصد و ۲ درصد را هرگز فراموش نکنید. این قانون میگوید شما نباید پوزیشنی را با بیشتر از ۲ درصد سرمایه ورودیتان باز کنید. قانون ۶ درصد هم میگوید که اگر قادر به متوقف کردن دنباله معاملههای ناموفق نیستید، باید در صورت از دست دادن بالای ۶ درصد از سرمایهتان کلا ترید را متوقف کنید. در این حالت، توصیه میشود که ۱.۵ تا ۲ هفته استراحت کرده تا بتوانید از نظر روانی آرامش پیدا کنید.

• محاسبه نسبت سود به ضرر (Risk/Reward Ratio): به یاد داشته باشید که تمام معاملات شما سودآور نخواهند بود. حتی تریدرهای حرفهای هم ضرر کردهاند. ضرر کردن بخشی از ترید است و باید پذیرای آن باشید. بنابراین مهمترین عامل، در نظر گیری نسبت سود به ضرر است. در حالت ایدهآل، این نسبت باید ۳ به ۱ یا حداقل ۲ به ۱ باشد.

• استراتژی خروج: با اینکه شاید فکر کردن به خروج از بازار خوشایند نباشد، اما داشتن یک برنامه برای بیرون آمدن از بازار ضروری است. شما باید بتوانید در صورت لزوم سریعا بازار یک ارز را ترک کرده یا وارد بازار دیگری شوید.

• اندازهگیری ریسک هر رمز ارز به صورت جداگانه: هیچ ارزی دقیقا مانند دیگری نیست و هر کدام اهداف، برنامهها و رود مپ مختص به خود را دارند. شاید یک کوین صرفا در بلاک چین خودش کاربرد داشته باشد و کوین دیگری بتواند به معاملات دنیای واقعی نیز راه یابد. بنابراین پیش از خرید و سرمایه گذاری در یک ارز دیجیتال، راجع به پروژه و وایت پیپر آن تحقیق کنید.

ترکیب تحلیل تکنیکال با مدیریت ریسک و سرمایه

بسیاری از ابزارهای تحلیل تکنیکال ارز دیجیتال را میتوان در کنار استراتژیهای مدیریت ریسک استفاده کرد که در این قسمت به آموزش آن میپردازیم. یکی از ارزشمندترین ابزارهای موجود برای مدیریت ریسک، استاپ لاس (Stop-loss) یا همان حد ضرر است. از حد ضرر برای خروج از یک پوزیشن در هنگام رسیدن به یک سطح سود یا یک محدوده ضرر از پیش تعریفشده استفاده میشود.

مثلا، در دوره رکود سال ۲۰۱۵، همبستگی بین کلاسهای مختلف دارایی شدیدا افزایش یافت و استراتژیهای سنتی مدیریت سرمایه دیگر کارساز نبودند. با این حال، استاپ لاسها میتوانند راهی برای محافظت در برابر ریزشهای سنگین باشند.

در چارت زیر، پیروی از استراتژی استاپ لاس میتوانسته ابزار بسیار خوبی برای مدیریت ریسک در حداقل دو بازار نزولی بزرگ باشد. در این مثال فرضی، شاخص SPY با میانگین متحرک ساده ۲۰ روزه طی یک دوره ۲۰ ساله نمایش داده شده است. اگر مثلا سرمایهگذاری با رسیدن قیمت به زیر میانگین متحرک ۲۰ روزه دارایی خود را میفروخت و دوباره با نفوذ قیمت به بالای این خط خرید خود را انجام میداد، خطر ضرر دهی سرمایه وی شدیدا کاهش مییافت.

یکی دیگر از کاربردهای تحلیل تکنیکال ارز دیجیتال در این دوره آموزش مدیریت ریسک و سرمایه، محاسبه نقاط ورود و خروج پیش از باز کردن یک پوزیشن است. تعریف نقاط ورود و خروج میتواند اطلاعاتی درباره میزان ریسک به پاداش هر پوزیشن را برای ما مشخص کند. این امر به شناسایی تریدهای جذاب و فرصتهای سرمایه گذاری کمک میکند.

مرکز آموزش ارز دیجیتال و بازارهای مالی

- دفتر تهران : خیابان فاطمی روبروی وزارت کشور ساختمان سایان

- دفتر کرج : میدان شهدا مرکز تجاری سلوک طبقه دوم و سوم واحد ۶۷ و ۷۶

- مدیریت : جناب جوان میری

- تلفن : ۰۲۱۸۸۹۸۲۳۵۰ ۰۲۶۳۲۲۶۵۰۳۲

- info@ithce.ir

- موبایل : ۰۹۱۲۳۹۸۲۹۲۵ ۰۹۳۶۲۲۳۳۶۰۶

سخن پایانی

در این دوره از آموزش تحلیل تکنیکال ارز دیجیتال سعی کردیم به حداقل نیازمندیهای ورود به این بازار اشاره کنیم. تحلیل تکنیکال حوزه بسیار گستردهای است و تریدرها بسته به استراتژی خود، از اندیکاتورها و الگوهای نموداری مختلفی استفاده میکنند. پس از یادگیری این مفاهیم و ابزارها، بهتر است سبک ترید خود را مشخص کرده و بسته به نیازتان ابزار مناسب خود را انتخاب کنید

سلام روزبخیر

اموزش آنلاین تحلیل تکنیکال دارید؟

سلام بله آموزش آنلاین هم داریم